Análisis Fundamental Técnicas Reunidas - Evolución y Calidad del Negocio

por Alterinver •Hace 10 años

•Hace 10 años

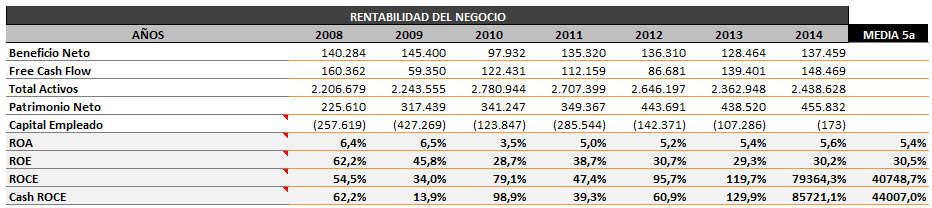

RENTABILIDAD DEL NEGOCIO

La rentabilidad del negocio de Técnicas Reunidas la vamos a evaluar utilizando los ratios ROA, ROE, ROCE y Cash ROCE.

- Free Cash Flow (FCF): el llamado FCF que figura en la tabla no es el comúnmente calculado como OCF(intereses incluidos)-Capex, es decir, Operating Cash Flow - Capex, sino que es el earnings power que Buffett define en su carta a los accionistas de 1986

- ROA (Return on Assets): también conocido como rentabilidad sobre activos. Este ratio mide la rentabilidad de los activos de una empresa, estableciendo para ello una relación entre los beneficios netos y los activos totales de la sociedad

- ROE (Return on Equity): también conocido como rentabilidad sobre el patrimonio neto. Este ratio relaciona el beneficio con los recursos necesarios para obtenerlo, es decir, mide la rentabilidad que obtienen los accionistas de los fondos invertidos. También se puede interpretar como la capacidad de una empresa de remunerar a sus accionistas. Un ROE por encima del 15%, sostenido en el tiempo y con poca deuda es un indicador de buena salud del negocio

- ROCE (Return on Capital Employed): también conocido como rentabilidad sobre el capital empleado. Este ratio mide la rentabilidad generada por la empresa en función de todo el capital invertido por accionistas y acreedores (incluyendo deuda, subvenciones, créditos fiscales). Este es uno de los ratios más importantes ya que una empresa con un ROCE por encima del 15% sostenido en el tiempo y con poca deuda es un indicador de buena salud del negocio. Este ratio es mejor que el ROE para determinar el nivel de rentabilidad / calidad de una empresa ya que el ROCE tiene en cuenta todas las fuentes de capital, incluyendo el nivel de deuda necesario para generar dicha rentabilidad

- Cash ROCE: a diferencia del anterior, este se calcula utilizando el Free Cash Flow en vez del beneficio contable

La rentabilidad media sobre activos (ROA) se sitúa en el 5.4%, en términos absolutos esta cifra no parece demasiado elevada, sin embargo hay que compararla con otras empresas de la industria ya que es un ratio muy dependiente del tipo de industria en la que opera la empresa.

La elevada rentabilidad media sobre el Patrimonio Neto (ROE), que se sitúa en el 30.5%, sugiere que el equipo gestor hace buen uso del dinero aportado por los accionistas. Aunque no es el caso, siempre es necesario realizar como comprobación que el elevado ROE se corresponde con unos niveles de rentabilidad y patrimonio neto adecuados. Es posible que analizando alguna empresa obtengamos puntualmente un valor elevado de ROE como consecuencia de un Patrimonio Neto excesivamente bajo, si el beneficio es positivo y el patrimonio neto tiende a cero, obtendremos valores de ROE muy elevados, tendiendo a infinito cuándo el denominador es nulo, pero la situación distará mucho de ser idónea, más bien todo lo contrario, seguramente la compañía este pasando malos momentos. Una práctica recomendable es contrastar este ratio ROE con el apalancamiento financiero que aparece en el primer bloque del análisis en la parte de Solvencia Financiera. Una compañía con un excelente equipo gestor es capaz de generar un alto ROE acompañado de un bajo apalancamiento financiero.

Por ser el Capital Empleado una cifra negativa, eso es bueno, no vamos a realizar comentarios acerca del ROCE o Cash ROCE, para evitar signos negativos, se le ha añadido un valor absoluto a la fórmula. Esto se debe básicamente a que el Efectivo y equivalentes de la compañía es superior a la suma del Patrimonio Neto + Total Deuda. Los niveles de Deuda en Técnicas Reunidas han de mantenerse bajos o inexistentes ya que los ratios de rentabilidad de la compañía dependen fuertemente de unos gastos en intereses reducidos y unos gastos de amortización bajos.

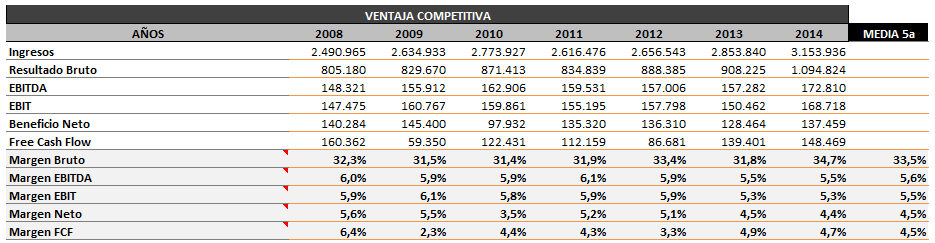

VENTAJA COMPETITIVA

Para determinar la ventaja competitiva de la compañía dentro de su propio sector, vamos a emplear los márgenes de rentabilidad.

El margen bruto medio de Técnicas Reunidas se sitúa en el 33.5% el cual es muy reducido por operar en una industria muy competitiva y sensible a los precios. Como os podéis imaginar si Técnicas Reunidas quiere conseguir un contrato, no solo debe presentar una situación financiera saneada, sino que además tiene que presentarse con un presupuesto atractivo, y esto es sinónimo de ajustado, por lo que su poder de fijación de precios es prácticamente nulo pero se mantiene constante sin grandes altibajos.

El margen EBITDA medio de Técnicas Reunidas se sitúa en el 5.6%, que es reducido por todo lo comentado anteriormente, por ello decíamos que: "Los niveles de Deuda en Técnicas Reunidas han de mantenerse bajos o inexistentes ya que los ratios de rentabilidad de la compañía dependen fuertemente de unos gastos en intereses reducidos y unos gastos de amortización bajos". Imaginad que con un margen EBITDA como el de Técnicas Reunidas ahora le empezamos a restar unas altas amortizaciones y después unos altos gastos en intereses... al beneficio neto llegaríamos con las manos vacías.

Finalmente tanto el margen neto como el margen FCF se sitúan ambos en el 4.5% de media. Es decir, la empresa es capaz de generar de beneficio 4.5€ por cada 100€ de ventas.

Por último añadir que es conveniente comparar estos márgenes de rentabilidad con empresas del sector ya que los ratios de rentabilidad son muy dependientes del sector en el que opera la compañía.

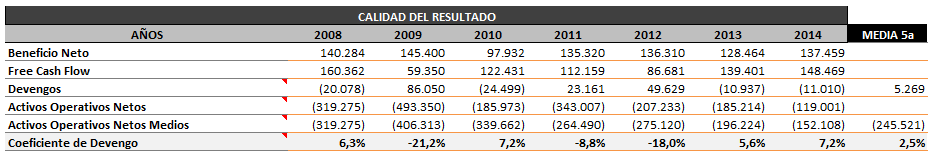

CALIDAD DEL RESULTADO

Los flujos de efectivo que entran y salen de la empresa son más difíciles de manipular que el beneficio neto contable de una empresa, el cual puede estar alterado por el equipo gestor sin necesidad de cometer fraude únicamente aplicando criterios contables más convenientes en cada situación, por lo que se consideran (los flujos de efectivo) un reflejo más realista del beneficio real de la empresa.

El coeficiente de devengo compara ambos para determinar si existe manipulación del resultado contable. Dado que la media del coeficiente de devengo se sitúa en los últimos años en el 2.5%, cifra próxima a 0%, parece que el resultado contable de Técnicas Reunidas es de alta calidad y no se aprecia manipulación del mismo. Generalmente valores por debajo del+-10% se pueden considerar de alta calidad.

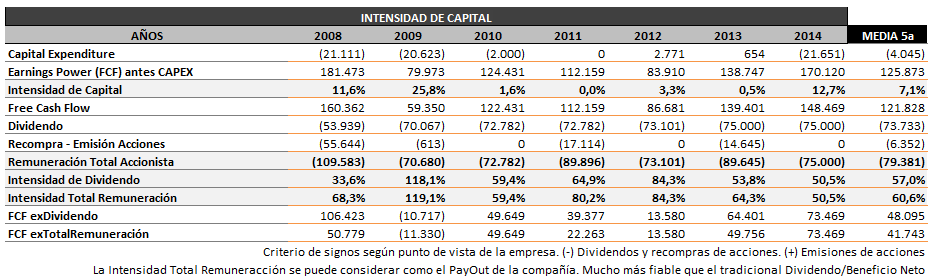

INTENSIDAD DE CAPITAL

En este punto vamos a detenernos ya que se han realizado unas leves mejoras respecto a las presentadas en análisis previos dada la importancia que tiene para nosotros la información que recoge la tabla siguiente, podría decirse que es la tabla mas importante con diferencia ya que nos proporciona la información más útil acerca de la compañía, ¿que intensidad de capital requiere para mantener su negocio a punto?, ¿es capaz de seguir con sus políticas de remuneración?, ¿esta utilizando todos los recursos disponibles en remunerar al accionista?, ¿esta dando gato por liebre al accionista con un alto dividendo a la vez que le diluye con nuevas acciones?.

Un parámetro de gran importancia a la hora de evaluar la calidad de un negocio es la intensidad de capital. Este ratio nos indica que proporción del flujo de caja libre se destina en inversión en capital (Capex) en un ejercicio determinado. Si el ratio supera el 100% implica que la empresa no está generando suficiente dinero con su negocio y debe pedir prestado para mantener sus operaciones.

Las mejores empresas son aquellas cuyo ratio de intensidad del capital es relativamente reducido, generalmente por debajo del 50% ya que al necesitar menos dinero para inversión en capital (Capex), puede destinar ese dinero en exceso a pago de dividendos, recompra de acciones, amortización de deuda, etc.

La intensidad de capital media de Técnicas Reunidas, se sitúa en el 7.1%, esto implica que por cada 100€ generados, únicamente ha de destinar 7.1€ a la compra de nuevo inmovilizado (Capex de crecimiento) y al mantenimiento del existente (Capex de mantenimiento) para mantener su ventaja competitiva. Somos inversores con pedigree, nos gusta la créme de la créme, si usted todavía no lo es, debería pensar en cambiar y Técnicas Reunidas cumple nuestros requisitos de Intensidad de Capital, preferiblemente inferiores al 50%.

Una vez calculado el Free Cash Flow, que por definición es la parte que corresponde a los accionistas por haberse descontado el pago de intereses y la necesidad de capex, la empresa tiene tres formas de retribuir al accionista. Una es el dividendo que supone una salida de dinero contante y sonante de la empresa, la segunda sería la recompra de acciones (el precio de mercado de la compañía se divide por un número menor de acciones y sube el precio de la cotización) y la tercera es reinvertirlo en el negocio, bien amortizando la deuda (lo que implicaría futuros ahorros en intereses) o bien adquiriendo otras compañías.

También se recoge en la tabla el reparto de dividendo y la medida intensidad de dividendo que sería un equivalente directo del Pay-Out pero mucho mejor ya que nos dará información acerca de si la empresa reparte un dividendo sostenible o por el contrario esta siguiendo políticas de dividendo que pueden perjudicar la estabilidad financiera de la compañía en un medio plazo además de limitar la capacidad de crecimiento del negocio. La intensidad de dividendo media de Técnicas Reunidas se sitúa en un 57%.

El inversor habrá observado como hemos incorporado una nueva medida, ahora tendremos en cuenta la Recompra (-) o Emisión (+) neta, el criterio de signos corresponde al punto de vista de la empresa, si la empresa reparte dividendo el dinero sale (-), si la empresa recompra acciones el dinero sale (-), si la empresa emite acciones el dinero entra(+). ¿Porque hacemos esto?, vamos a penalizar a empresas que no respetan a sus accionistas y vamos a premiar a aquellas que además de dar dividendo, recompran acciones. A veces encontramos empresas cuya rentabilidad por dividendo es de un modesto 3% y, probablemente por nuestro criterio, no podemos invertir si no reparte un mínimo del 5%, esto a veces deja fuera de la lista empresas maravillosas, el caso extremo sería Barón de Ley que no reparte dividendo pero todos los años recompra acciones, esto es una manera de retribución al accionista ya que el valor de mercado de la empresa se reparte entre menos acciones y el precio por acción es mayor, esto justifica porque Barón de Ley está en máximos históricos sin necesidad de que su negocio crezca.

A sí pues la Retribución Total al Accionista queda definida como la suma de los dividendos (cifra en negativo) más la suma de las recompras netas (negativo = recompra más que emite). La Intensidad Total Remuneración de Técnicas Reunidas se sitúa de media en el 60.6%.

Por definición, el restante hasta el 100% está disponible para que la empresa haga con él lo que considere más conveniente, reducir deuda, aumentar la caja... Técnicas Reunidas tiene un FCF exTotalRemuneración medio de 41.7 millones €. Empresas cuya Intensidad Total Remuneración sea inferior al 100% son muy recomendables para un inversor a largo plazo, pues esto implica que poseen la capacidad para aumentar la retribución al accionista o, llegado el momento, adquirir una empresa.

También observamos como patrón que las Recompras de acciones se producen un año sí, un año no, y parece ser que en 2015 toca SI. A si que preparar el bolsillo que vienen los Reyes Magos.

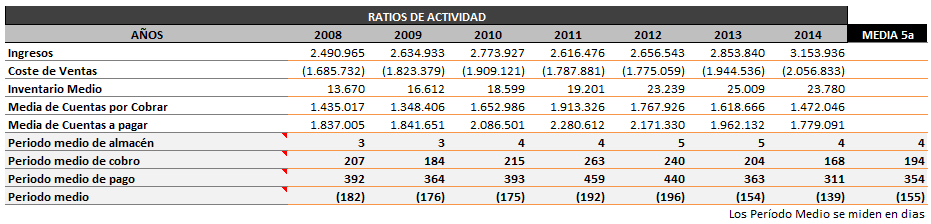

RATIOS DE ACTIVIDAD

El período medio de almacén nos indica que Técnicas Reunidas está tardando de media 4 días en vender sus productos desde que estos entran en su almacén.

El período medio de cobro nos indica que Técnicas Reunidas está tardando de media 194 días en cobrar a sus clientes, el dato se encuentra en línea con su histórico desde 2008.

El período medio de pago nos indica que Técnicas Reunidas está tardando de media 354 días en completar el pago a sus proveedores. El dato de 2014 es el más bajo de la serie histórica desde 2008 y, aunque no entraña problema alguno para Técnicas Reunidas , si sería aconsejable que no siguiese descendiendo. Recordar que lo idóneo es un período medio de cobro muy bajo y un período medio de pago lo más alto posible.

Por último, el período medio nos indica cuánto tiempo pasa desde que se paga a los proveedores hasta que se recibe el efectivo por parte del cliente por la venta del producto o servicio. Una cifra negativa implica que Técnicas Reunidas logra cobrar antes de sus clientes que pagar a sus proveedores. Esta cifra debe compararse con el resto de la industria. En general, cuánto menor (más negativa o menor positiva) sea esta cifra mejor.

CONCLUSIÓN

En base a la información recogida anteriormente concluimos que la calidad del negocio de Técnicas Reunidas es elevada. Destacamos el elevado ROE en sus ratios de rentabilidad que muestran la buena gestión de los recursos por parte de la empresa. Los ratios de ventaja competitiva se encuentran dentro de lo esperado, no son excepcionales ya que se trata de una industria muy competitiva y muy sensible a la variación de precios, hay que ajustar mucho los precios para conseguir contratos.

Valoramos especialmente los resultados obtenidos en el apartado de intensidad de capital ya que logra salvar de media unos 41.7 millones € cada año, tras atender todas las necesidades de su negocio y remunerar convenientemente al accionista, que le pueden servir para reducir deuda, incrementar el patrimonio, adquirir nuevas compañías... o por el contrario podría incrementar todavía más el dividendo los próximos años. En resumen, es una empresa con potencial de crecimiento orgánico e inorgánico, únicamente es cuestión de darle tiempo.

Si les ha gustado esta entrada, les invitamos a compartirla en sus redes sociales y les recordamos que para cualquier duda/sugerencia/ruego/pregunta pueden dejar un comentario o contactar con nosotros en:

- Dirección de correo: alterinver@gmail.com

Este es el Bloque II del Análisis Completo de Tecnicas Reunidas, publicado en nuestra web.

0.00

0.00