Selección de activos: Alemania

por ASPAIN 11 Family Offices •Hace 10 años

•Hace 10 años

Desde Aspain 11 Asesores Financieros EAFI estamos estudiando las diferentes economías mundiales para nuestro documental “El Balcón del Asesor en la Aldea Global”. En esta ocasión estudiaremos Alemania. El objetivo de este informe es realizar una selección de los mejores activos para invertir en el país germano (fondos, ETFs y acciones). Intentaremos descubrir que activos tienen potencial de crecimiento que nos aporte rentabilidad, generando valor a las carteras.

Antes de comenzar a analizar activos haremos un repaso a la macroeconomía del país, para conocer sus principales datos económicos.

Alemania es un país de casi 81 millones de habitantes, con un PIB de 2,017 billones de euros, lo que la convierte en la cuarta economía mundial. Actualmente su deuda pública asciende al 74,7% del PIB (dato de 2014). Llama la atención la deuda que tiene para ser un país tan fuerte económicamente, pero cabe recordar que Alemania es fundamentalmente un país acreedor, que se financia a tipos de interés muy bajos, incluso negativos, y presta dinero a tipos más altos, lo que le genera abundantes ingresos. Es por esta razón por la que las principales agencias de calificación le adjudican la triple A, la mejor nota. Es el sexto país del mundo por Índice de Desarrollo Humano. Su paro se situó en junio de 2015 en el 4,7%. Es un país principalmente exportador, aportando esto un 39% a su PIB frente al 31% que generan las importaciones.

Tenemos pues que Alemania es uno de los países económicamente más fuertes a nivel mundial, con gran industria, balanza comercial positiva y poco paro. En los últimos 5 años su PIB ha crecido a una media del 2%, lo que hace que sea el principal motor de la Eurozona.

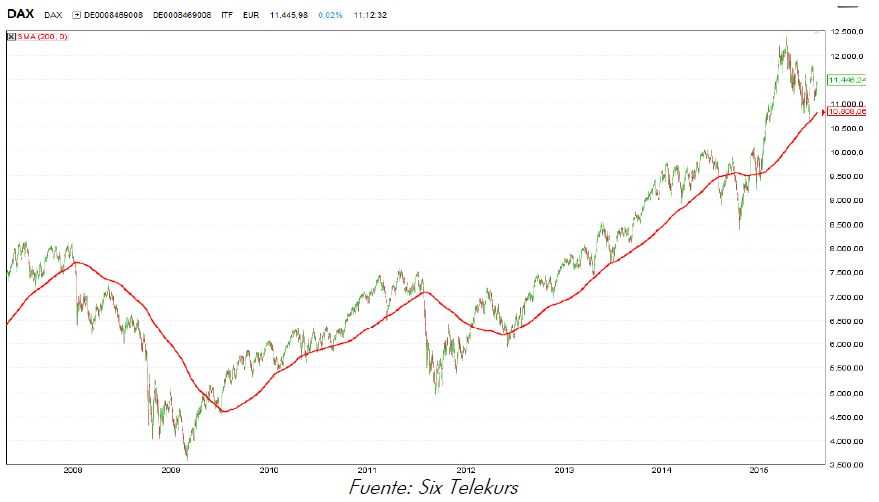

Una vez analizados sus principales datos macroeconómicos, vamos a centrarnos en los activos financieros. Su principal índice bursátil de referencia es el Xetra DAX (Deutscher Aktienindex), que se compone de 30 compañías, ponderadas con media aritmética en base a su capitalización. Este índice comenzó a cotizar en 1000 puntos a partir del 31 de diciembre de 1987, en la bolsa de Frankfurt, capital financiera del país germano. Les dejamos un gráfico de este índice para ver su evolución desde la crisis de 2008 con el indicador de la media móvil de 200 sesiones, donde ha rebotado al alza en el último mes:

Desde que tocó fondo en febrero de 2009, el DAX se ha revalorizado más de un 200% hasta la actualidad. Pese a esto, vemos potencial de crecimiento en este índice ya que la economía europea sigue obteniendo buenos datos fundamentales, impulsada por un euro depreciado debido al QE del Banco Central Europeo, que hace que aumenten las exportaciones, lo que beneficia a estas empresas exportadoras como el sector de la automoción.

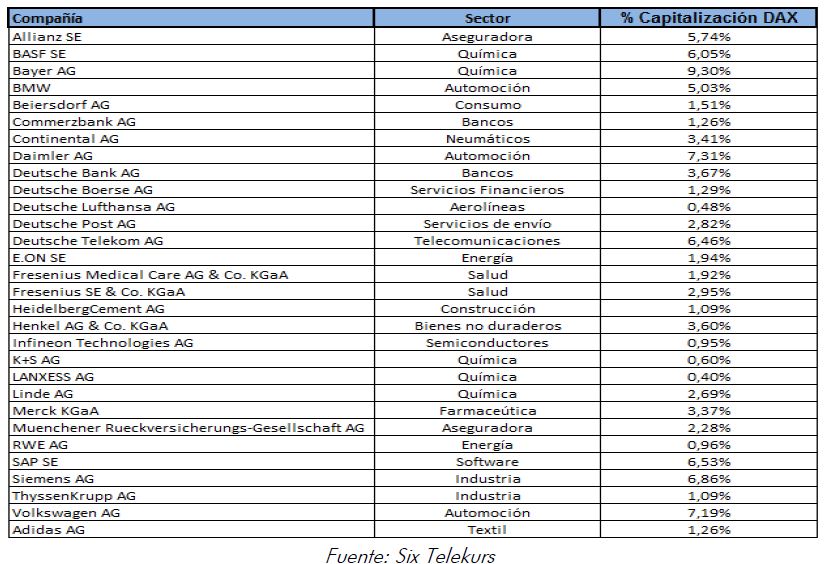

Les dejamos ahora un gráfico con las 30 empresas que componen el DAX, su sector y su ponderación en el índice:

Nos metemos ahora a analizar los principales activos para invertir en el país germano. Los datos e imágenes corresponden a la página web Morningstar :

1) Fondos de Inversión:

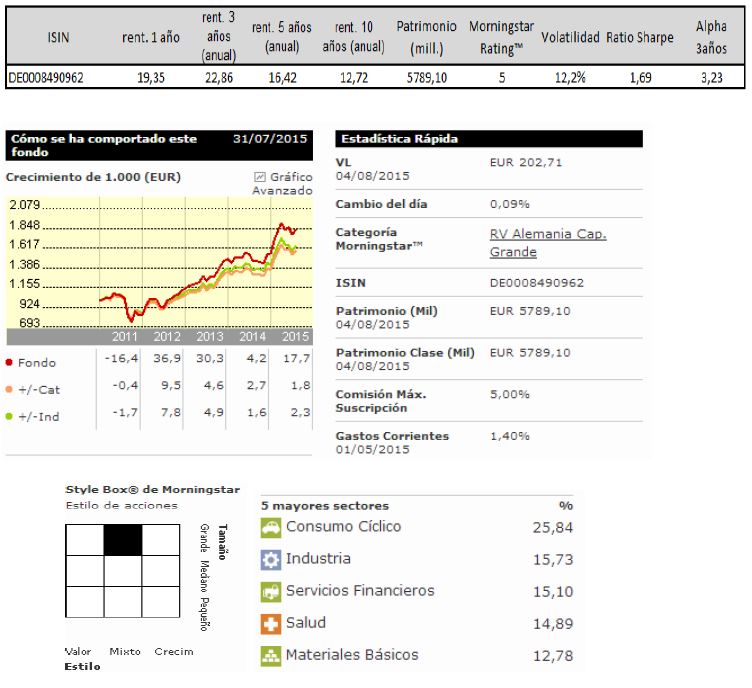

DWS Deutschland: Se trata de un fondo de inversión centrado en empresas de alta capitalización cotizadas en Alemania, con el objetivo principal de superar al DAX. Como se puede observar en sus datos, lleva 10 años superando la media de su categoría, y ofreciendo altas rentabilidades manteniendo una volatilidad media de 12.2%. Con el ratio Alpha a 3 años en 3.23 y el Sharpe en 1.69 obtendrá de media más rentabilidad por el riesgo asumido.

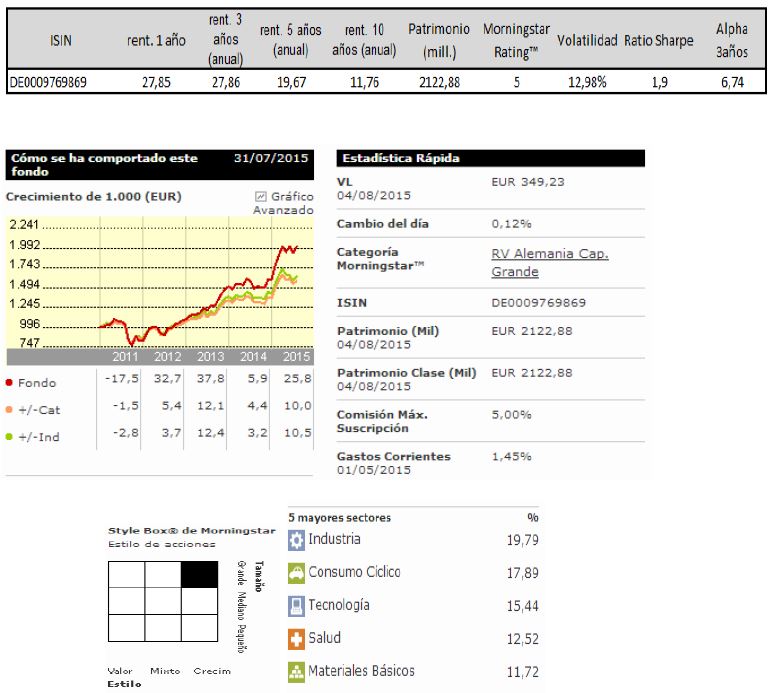

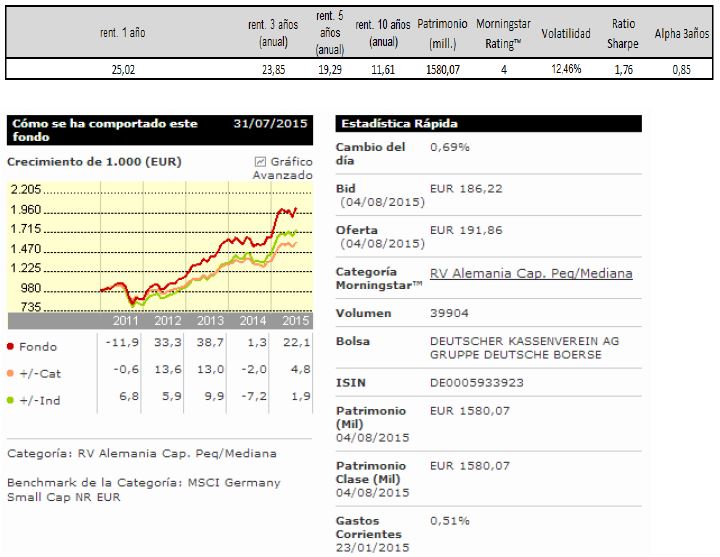

DWS Aktien Strategie Deutschland: Aunque se trata de un fondo de inversión que invierte en empresas de baja y media capitalización, su mayor parte se realiza en las de alta capitalización, todas ellas cotizadas en Alemania, con el objetivo principal de superar al DAX. Como se puede observar en sus datos, lleva 10 años superando la media de su categoría, y ofreciendo altas rentabilidades manteniendo una volatilidad media a 3 años de 12.98%. Con el ratio Alpha en 6.74 y el Sharpe en 1.91, obtendrá de media más rentabilidad por el riesgo asumido.

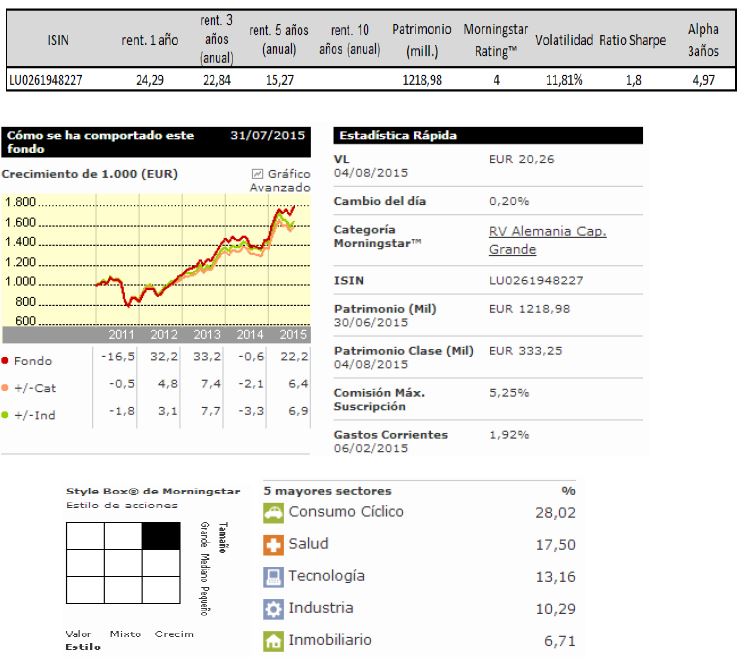

Fidelity Funds – Germany Fund A Acc EUR: Se trata de un fondo de inversión que puede invertir en empresas de baja y media capitalización, su mayor parte se realiza en las de alta capitalización, y en su mayoría cotizadas en Alemania, con el objetivo principal de superar al DAX. Como se puede observar en sus datos, lleva 10 años superando la media de su categoría, y ofreciendo altas rentabilidades manteniendo una volatilidad media a 3 años de 11.81 %. Con el ratio Alpha a 3 años en 4.97 y el Sharpe en 1.8 obtendrá de media más rentabilidad por el riesgo asumido.

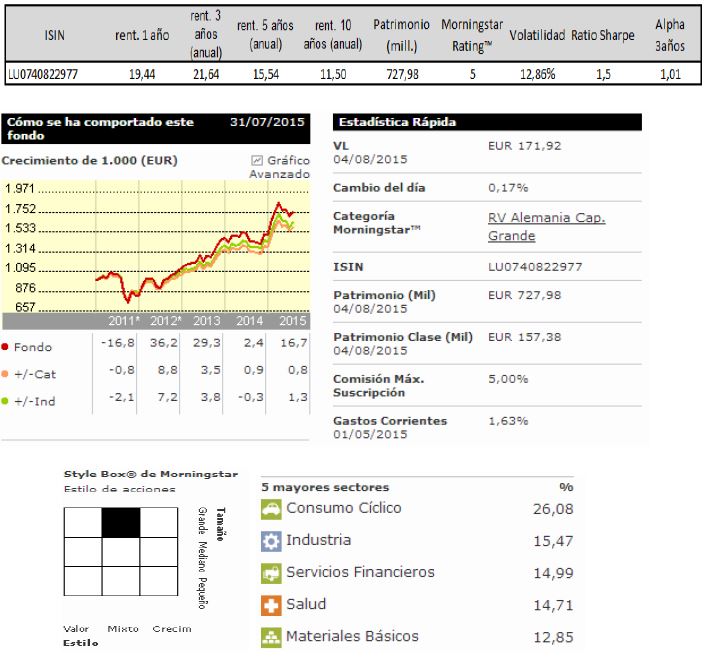

Deutsche Invest I German Equities LD: Este fondo ha cambiado de gestor en el año 2012, reduciendo su rentabilidad anual desde entonces y pasando el ratio Sharpe a 0,63. Aun así sigue siendo una buena alternativa para invertir en valores alemanes, observando que en periodos bajistas se mantiene algo mejor que los anteriores fondos analizados con rentabilidades más altas. Este fondo invierte al menos el 75% de su capital en compañías cotizadas en Alemania, con el objetivo principal de superar al DAX. A pesar de empeorar su performance los últimos años, lleva 10 años superando la media de su categoría, y ofreciendo altas rentabilidades manteniendo una volatilidad media de 12.86%. Dado el ratio Alpha en 1.5 y el Sharpe en 1.01 Obtendrá de media más rentabilidad por el riesgo asumido.

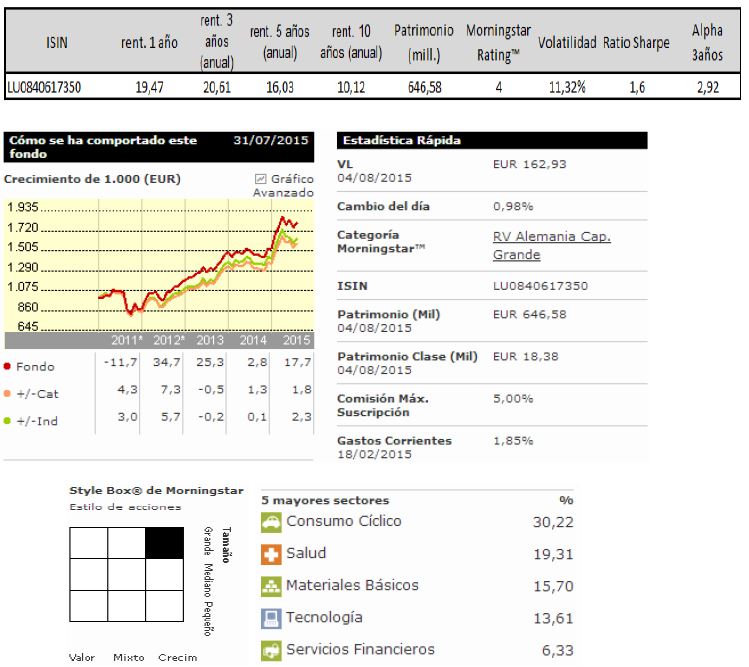

Allianz German Equity AT EUR: El fondo invierte en cualquier tipo de activo relacionado con la renta variable alemana, y mantiene un pequeño porcentaje de su patrimonio en valores de renta fija ligados de alguna forma a la renta variable, como los bonos convertibles, con el objetivo principal de superar al DAX. Como se puede observar en sus datos, lleva 10 años superando la media de su categoría, y ofreciendo altas rentabilidades manteniendo una volatilidad media de 11.32%. Con el ratio Alpha en 2.92 y el Sharpe en 1.6 obtendrá de media más rentabilidad por el riesgo asumido.

2) ETFs:

Son instrumentos de inversión híbridos entre los fondos y las acciones, que diversifican la cartera de un fondo, cuyas participaciones se negocian y liquidan exactamente igual que las acciones, teniendo un valor liquidativo cuando se suscriben o rembolsan. La característica fundamental es que replican el comportamiento de un determinado índice (en este caso el DAX), con un coste menor a otros muchos vehículos de inversión. La liquidez está garantizada debido principalmente a su gran volumen y a los intermediarios financieros especialistas que asumen este compromiso, ofreciendo precios de compra y venta de participaciones en todo momento de la sesión. Hemos hecho una selección de los ETFs que tienen mayor volumen de negociación, y que por lo tanto tienen mayor liquidez.

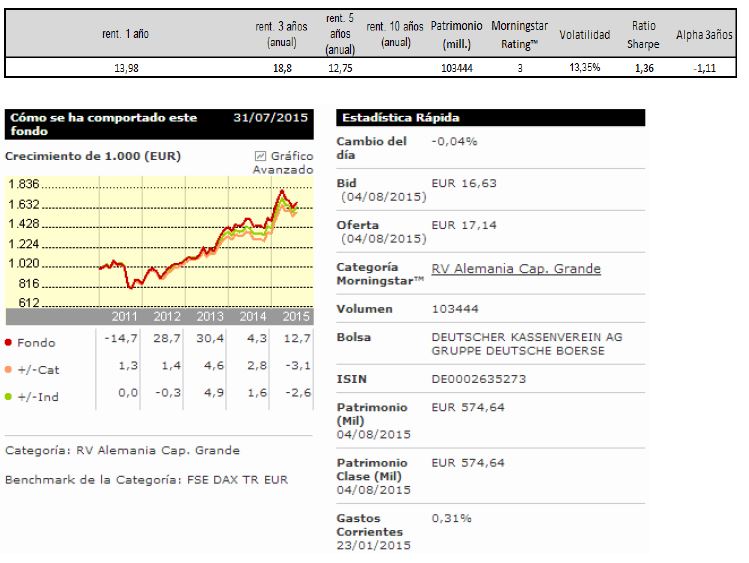

iShares Core DAX: Este ETF tiene como principal objetivo seguir al índice alemán, y por ello encontramos ese alpha tan cercano a 0. Dispone de un gigantesco patrimonio difícil de gestionar pero que lo está haciendo muy bien en los últimos años, obteniendo rentabilidades por encima de la media. Su volatilidad es muy similar a la de los fondos analizados en el anterior apartado, por lo que si nuestra política de inversión es más adecuada para los ETF que para fondos de inversión, este activo sería posiblemente la mejor opción.

iShares DivDAX: Este ETF invierte su patrimonio en los 15 valores que más dividendos reparten del índice DAX alemán. Dispone de un gran patrimonio y lo está haciendo muy bien en los últimos años, obteniendo rentabilidades por encima de la media. Su volatilidad es muy similar a la de los fondos analizados, por lo que si nuestra política de inversión es más adecuada para los ETF, este activo sería una buena opción.

iShares MDAX: Este ETF invierte su patrimonio en valores de los sectores más tradicionales y de capitalización media, ya que escoge los activos dentro del MDAX 50. Dispone de un gran patrimonio y lo está haciendo muy bien en los últimos años, obteniendo rentabilidades por encima de la media. Su volatilidad es muy similar a la de los fondos analizados, por lo que si nuestra política de inversión es más adecuada para los ETF, este activo sería una buena opción para diversificar dentro de Alemania.

3) Acciones alemanas:

Ahora analizaremos los valores alemanes que hemos visto interesantes, basándonos en análisis fundamental y apoyándonos en el análisis técnico. Este apartado lo vamos a dividir en 2 partes, acciones que cotizan en el DAX y otros valores que pertenecen al STOXX® Europe 600. Los datos y gráficos pertenecen a Six telekurs :

Comenzamos por las acciones del DAX:

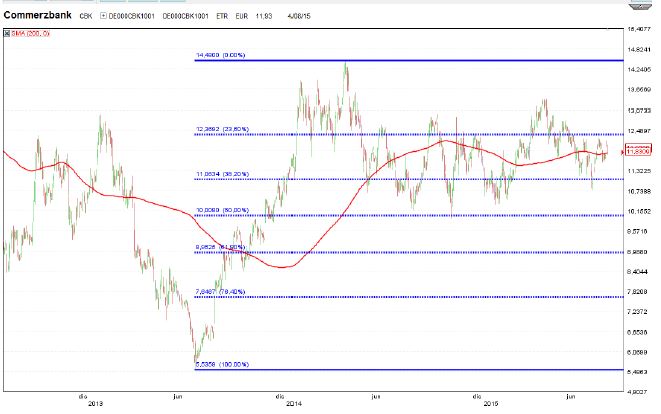

Commerzbank AG: Esta entidad financiera tiene buenos ratios de solvencia, al ser una entidad donde su negocio está en el segmento comercial aproximadamente un 55% de sus actividades, y se espera que su beneficio por acción (EPS) y dividendo crezca en los próximos años. Además, ha crecido menos que el DAX en los últimos meses, lo que hace que esté infravalorada con respecto a sus comparables. Si lo analizamos técnicamente vemos que se ha apoyado en su media móvil de 200 sesiones, y que después de recortar un poco su cotización por las caídas generalizadas de entidades financieras de los últimos meses, vuelve a coger tendencia.

Deutsche Bank: Es el banco alemán por excelencia. Estudiando sus ratios vemos que se encuentra infravalorado teniendo en cuenta su valor en libros, y que se prevé crecimiento en su dividendo de casi un 50% para 2016. Si analizamos su gráfico vemos que se ha apoyado en una zona de soporte hace unas semanas y que ha rebotado con fuerza, apoyado en sus buenos resultados del primer semestre de 2015 y la resolución de la crisis griega. Es un banco con menor porcentaje de negocio en red comercial como puede ser Commerzbank, dedicándose más a la inversión.

Infineon Technologies: Esta empresa se dedica a la fabricación de chips, siendo la segunda mayor de Europa. Es una ex filial de Siemens. Ha pasado por un mal momento hasta 2013 ya que tenía Ebitda negativo, pero debido a una buena gestión ha comenzado desde ese mismo año a crecer a doble dígito, apoyado en sus ventas. Sus ratios están por encima de todas las empresas comparables, teniendo además un dividendo que aumenta con el paso de los años, que es de un 2%. Puede no parecer mucho, pero este sector necesita una fuerte inversión en I+D, lo que hace que muchos de sus recursos propios se destinen a estos departamentos de la compañía. Un gran reparto de dividendo es indicativo que la empresa está sin ideas de cómo evolucionar su negocio. Atendiendo a su gráfico, vemos que se ha apoyado en su media móvil de 200 sesiones, coincidiendo con el 38% del nivel de Fibonacci, y viniendo de unos meses bajistas.

Fresenius SE: Esta empresa se dedica a la asistencia sanitaria, por eso creemos que es una buena oportunidad de compra. El sector del healthcare es de los que más está creciendo y revalorizándose en bolsa a nivel mundial, debido al envejecimiento de la población. Sus ventas crecen año a año, al igual que su Ebitda, y se prevé que siga esta senda alcista en los próximos años. En la gráfica vemos un canal claramente alcista, ya que su capitalización ha crecido un 75% en el último año, y pese a esto, le seguimos viendo potencial.

Acciones que pertenecen al STOXX® Europe 600:

Rheinmetall AG: Esta empresa es la mayor fábrica de armas alemanas, y de gran longevidad, puesto que fue creada en 1889, lo que significa que es segura y líder en su sector. En 2013 su Ebitda ha vuelto a la senda del crecimiento, apoyándose en un aumento de las ventas. Su beneficio comenzará a crecer este año apoyado en buenos resultados, lo que repercutirá en su dividendo y las ganancias por acción. Si analizamos su gráfico vemos que está cerca de tocar una resistencia, por lo que podría ser una buena oportunidad de compra si la rompiera.

Leoni AG: Esta empresa se dedica a la fabricación de cables de cobre y acero, entre otros productos. Estudiando sus fundamentales vemos que está por encima de la media de su sector, y que su crecimiento se ha ido incrementando con el paso de los años desde 2011, reduciendo su deuda. La ganancia por acción para 2016 se prevé que sea de más de un 50%, así como que se aumente su dividendo a repartir a los accionistas. Si analizamos su gráfico vemos que tiene tendencia alcista, al rebotar cerca del 38% de Fibonacci, y que comienza a coger pendiente. Estudiaremos si llega a su resistencia en torno a 62,5 euros por si sigue con tendencia alcista.

Deutsche Annington Immobilien AG: Esta empresa es una inmobiliaria de reciente creación (2001) en la que vemos mucho potencial, dado que en los siguientes dos años se espera que crezca a doble dígito, multiplicando por 2 su Ebitda. La empresa cuenta en estos momentos con un 113% de ratio deuda entre su capital, pero es algo normal en su sector, dado que las inmobiliarias operan bastante apalancadas. No creemos que sea un problema dada la recuperación del sector. En su gráfico podemos ver como coincide el fin de una línea de tendencia bajista con el apoyo de la media móvil de 200 sesiones, que ha resuelto sin problemas, volviendo a cotizar al alza.

Desde Aspain 11 Asesores Financieros EAFI, en búsqueda de nuevas ideas y productos de inversión interesantes, como no aprovechar “El Balcón del Asesor en la Aldea Global” de Alemania para ofrecerles información que realmente aporte valor. Los activos a los que hemos hecho referencia son distintas ideas de inversión interesantes, y aunque no sean recomendaciones directas, estaríamos encantados de ampliarle la información si fuese preciso.

5.00

5.00