REFORMA FISCAL DE BIDEN. INVERSIÓN EN ENERGÍAS LIMPIAS

Nota de análisis

por ASPAIN 11 Family Offices •Hace 4 años

•Hace 4 años

Aproximadamente un año después del inicio de la pandemia, 11 de marzo, Joe Biden consiguió su primera batalla legislativa tras conseguir que el Congreso estadounidense aprobara el gran paquete de estímulo por importe de 1,9 billones de dólares. Veinte días más tarde, el cuadragésimo sexto presidente americano, presentó un plan de gasto en infraestructuras por importe superior a los 2 billones de dólares. Hay que tener en cuenta que esta cifra corresponde únicamente a la primera pieza del plan propuesto por los demócratas, por lo que se espera un incremento enfocado al cambio climático, educación y desigualdad que podría llevar a una inversión total entre los 3 y 4 billones de dólares.

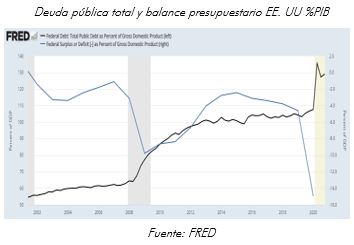

El hecho de que tanto deuda pública como déficit presupuestario en términos del PIB se hayan disparado tras la pandemia puede ser una de las causas por las que Biden haya decidido financiar esta inversión vía subida de impuestos en vez de la emisión de deuda.

A continuación veremos en qué consiste esta reforma fiscal y en vista que podemos esperar una actuación similar en el resto de los países, analizaremos qué sectores pueden verse más beneficiados y qué activos podemos usar para aprovecharnos de ello.

El plan fiscal fue presentado este miércoles por el Departamento del Tesoro mediante un documento titulado como “The Made in America Tax Plan”. Según el escrito, el objetivo es “hacer que las empresas y los trabajadores estadounidenses sean más competitivos eliminando los incentivos a la inversión en el extranjero, reduciendo sustancialmente el traslado de beneficios, contrarrestando la competencia fiscal en los tipos de las empresas y proporcionando preferencias fiscales para la producción de energía limpia”. Con el plan, se espera recaudar los fondos suficientes para financiar el programa de gasto - “American Jobs Plan”- en un periodo de 15 años. Para esto, la gran reforma viene por parte del Impuesto de Sociedades -IS a partir de ahora-, en donde la administración Biden se ha centrado en siete elementos:

1. Elevar el tipo del impuesto de sociedades al 28% -desde el 21%-.

2. Reforzar el impuesto mínimo global para las empresas multinacionales.

3. Reducir los incentivos para que las jurisdicciones extranjeras mantengan tipos impositivos ultra bajos para las empresas, fomentando la adopción de impuestos mínimos.

4. Promulgar un impuesto mínimo del 15 % sobre los ingresos contables de las grandes empresas que reportan altos beneficios, pero tienen pocos ingresos gravables.

5. Sustituir los incentivos que recompensan los beneficios excesivos de los activos intangibles por incentivos más generosos para la investigación y el desarrollo.

6. Sustituir las subvenciones a los combustibles fósiles por incentivos a la producción de energías limpias.

7. Reforzar la aplicación de la ley para hacer frente a la evasión fiscal de las empresas.

"Las empresas no van a poder ocultar sus ingresos en lugares como las Islas Caimán y las Bermudas, paraísos fiscales", remarcó Biden durante unas declaraciones en la Casa Blanca tras presentar el documento. Defendió la subida de impuestos como necesaria para pagar las inversiones en infraestructuras que necesita Estados Unidos y para ayudar a reducir el déficit federal a largo plazo. Sin duda, la propuesta sirve como repudio a la última reforma fiscal llevada a cabo por Trump.

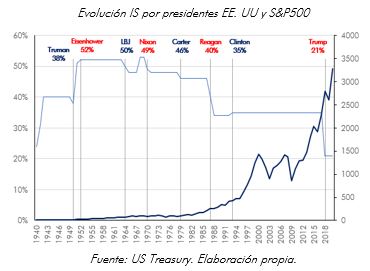

Lo cierto es que la reducción del IS ha sido una práctica habitual tanto para republicanos como demócratas en los últimos 50 años, mostrando una correlación positiva con el avance del S&P 500. Con todo, aunque el incremento propuesto por Biden supone un cambio de “tendencia”, la tasa quedaría por debajo del 35% anterior a Trump.

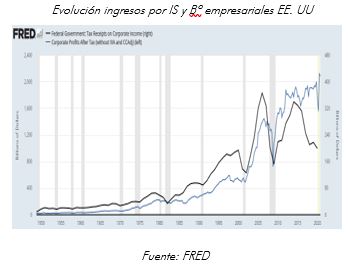

También es cierto que como resultado de estos últimos recortes fiscales -no sólo en sociedades- Estados Unidos sólo recauda alrededor del 16% del PIB en ingresos fiscales federales hoy en día, lo que supone un descenso del 4% en las últimas dos décadas. Históricamente, el IS ha recaudado el 2% del PIB en ingresos, cifra que se vio reducida al 1% tras la reforma llevada a cabo por Trump en 2017 - “Tax Cuts and Jobs Act, (TCJA)”-. Evidentemente, este porcentaje depende de otros factores como el estado del ciclo económico y el reparto de ingresos fiscales.

En el periodo 2005-2019, los beneficios empresariales, después de impuestos, alcanzaron una media del 9,7% en términos del PIB, mientras que en el periodo 1980-2000, los beneficios empresariales sólo alcanzaron una media del 5,4%. Sin embargo, se aprecia una relación inversa en cuanto a la evolución de los beneficios empresariales y recaudación vía IS con la llegada de Trump al poder.

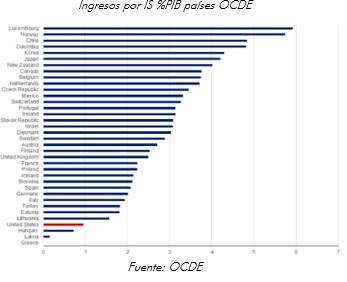

Este hecho contrasta también con lo ocurrido con el resto de los países pertenecientes a la OCDE. Según este organismo, el tipo medio de recaudación vía IS en términos del PIB ha sido del 3% en los últimos veinte años. Y aunque Estados Unidos ha recaudado históricamente menos ingresos a través de este tributo, la brecha se agrandó tras el TCJA 2017.

Recapitulando, aunque es cierto que un incremento del 21% actual al 28% propuesto supone una subida importante que afectará a los beneficios empresariales, la tasas se mantiene siete puntos porcentuales por debajo del tipo vigente hasta la llegada de Trump. Además, vendría acompañada de un plan de gasto público sin precedentes que fomentará la creación de empleo y servirá de impulso para la economía estadounidense en particular, y la economía global en general.

Otro de los puntos mas acuciantes de la reforma es la imposición de un impuesto mínimo global, medida defendida a capa y espada por la actual secretaria del Tesoro estadounidense, Janet Yellen. Esta propuesta busca establecer un piso tributario con el objetivo de poner un límite para evitar cobros impositivos demasiado bajos. El gobierno de Joe Biden ha propuesto un mínimo impositivo de 21%, una cifra mucho más alta de lo que habían barajado los países europeos - entre un 12% y un 15%-. La idea es evitar la competencia entre los países a la hora de ofrecer bajos impuestos con el fin de captar flujos de inversión en sus fronteras. A nivel práctico los países podrán seguir fijando la tasa impositiva que deseen, ya que será luego cuando los países de origen de las compañías podrían "recargar" sus impuestos a la tasa mínima acordada.

Aunque una subida en el IS no beneficia a ninguna industria directamente, el plan fiscal propuesto por Biden incluye la sustitución de las subvenciones otorgadas a los combustibles fósiles en favor de la producción de energías limpias, por lo que este sector podría verse beneficiado. En vista de esto, analizaremos un fondo de inversión presente en nuestra parrilla de selección de activos dedicado a esta temática, el BGF - Sustainable Energy Fund A2 (EUR).

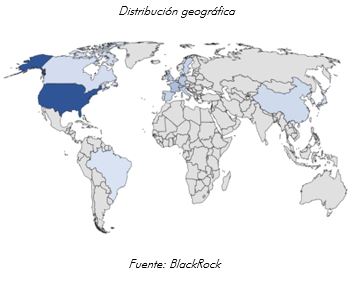

El fondo cuenta con un volumen total próximo a los 6 mil millones de dólares con una comisión de gestión del 1,75% -correspondiente a la clase A, siendo la clase más barata y la que ofrecemos a nuestros clientes-. Geográficamente, presenta una clara sobreponderación en Estados Unidos a nivel de países, pero podríamos hablar de un fondo global en cuanto a zonas económicas, con un 38% en Norteamérica, un 49% en Europa, y un 13% expuesto a compañías asiáticas.

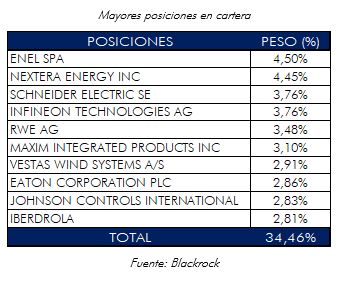

Actualmente mantiene en cartera un número de 48 títulos. Sus diez mayores posiciones representan el 34% de la posición total, por lo que no nos sugiere una alta concentración. En cuanto al desglose por capitalización, el 83% de las compañías presentan una capitalización superior 10 mil millones de dólares, el 14% se encuentra entre los mil millones y los 10 mil millones, y el restante por debajo de los mil millones de dólares.

Mantiene una valoración de cuatro estrellas según Morningstar comparado con 83 fondos dentro de la categoría de “Energía alternativa”. Presenta una volatilidad del 17,49% y una Ratio de Sharpe del 1,31. Por último, en cuanto a rentabilidad, decir que en el año se sitúa en el percentil 19 dentro de su categoría con una rentabilidad del 9,76%. El rendimiento anualizado a un año es del 77,65%, y del 23,07% a tres años, superior al obtenido por un ETF de distribución del S&P500 (13,73%).

Dejando a un lado el plan fiscal y de gasto propuesto por Biden, la inversión en energías limpias ha tomado especial relevancia en los últimos años. Tanto las políticas llevadas a cabo por Gobiernos como el propio cambio de conciencia social hacia un mundo ecológicamente responsable, sirven de catalizador positivo para esta temática de inversión. Aunque muchas compañías del sector han sufrido un elevado incremento en sus valoraciones limitando las oportunidades de inversión, la aparición de nuevas compañías sugiere una recepción neta de capital en la industria. Esta nota no debe tomarse como una recomendación de inversión, aunque pensamos que puede ser una industria para tener en cuenta a la hora de diversificar nuestra cartera y concentrar parte de nuestra inversión.

5.00

5.00