Fondos Valor, cuando todo el mundo hable de ti es cuando más difícil lo tienes

por Carlos Moreno •Hace 8 años

•Hace 8 años

En los últimos años ha sido relativamente sencillo batir la rentabilidad del mercado español seleccionando empresas del mercado continuo ya que los principales valores del mercado español como son el Santander, Telefónica o Bbva no han tenido un comportamiento excesivamente brillante, pero desde que Donald Trump salió elegido como presidente de Estados Unidos hemos vivido un importante rally alcista en el mercado y algunos de estos valores anteriormente citados han tenido un gran comportamiento. Desde principios de año todos ellos están teniendo rentabilidades en los entornos del 20% o superiores por lo que batir la rentabilidad del mercado parece que este año al menos no será algo tan sencillo como venía siendo habitual en los años anteriores.

Si analizamos el comportamiento en este año del conjunto de los fondos de inversión que invierten en bolsa española, vemos que la rentabilidad del Ibex 35 está siendo de un 17,6% en lo que va de año y que únicamente 3 fondos están consiguiendo superar esa rentabilidad en el mercado y uno de ellos es porque está apalancado en un 150% de la inversión, por lo que únicamente el Caixabank Bolsa Gestión España y el Fidelity Iberia Fund están consiguiendo una rentabilidad superior al Ibex 35 en lo que va de año, es decir menos del 2% de los fondos baten al mercado español este año.

Además podemos observar como si exceptuamos al Iberia Fund de Fidelity, el resto de fondos 5 estrellas del mercado y principalmente aquellos que tienen un marcado enfoque valor están muy por debajo de la rentabilidad del Ibex 35 en lo que va de año (Magallanes 10.5%, Bestinver 9.8%, Metavalor 9.6%, Azvalor 8,6%) y estarían situados en el último cuartil de los fondos por rentabilidad.

Desde principios de año no hemos parado de escuchar en todos los medios de comunicación hablar sobre el regreso a la gestión de García Paramés a través de su fondo Cobas, algunas gestoras han sacado fondos que invierten en su fondo y en el de sus ex compañeros de Azvalor y su antigua gestora Bestinver, otros fondos de similar estilo de gestión como Magallanes o Metavalor han tenido también significativas entradas de dinero y han salido al mercado infinidad gestores value de los que todas las principales gestoras hablan.

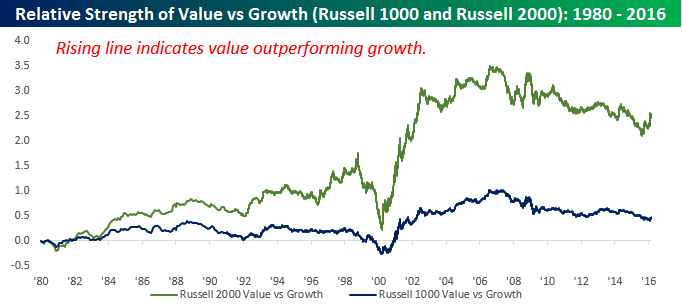

Los resultados a 3, 5 y 10 años vista están ahí e incluso si nos vamos a periodos más largos, sin duda la gestión value que muchos defendemos ha conseguido unos resultados abismalmente superiores a los del resto de estilos de gestión y el público se ha dado cuenta de ello por lo que el mercado está asignando su dinero de una manera mucho más eficiente hacia dichos gestores. Pero esta asignación más eficiente traerá consigo el problema de que costará cada vez más encontrar empresas infravaloradas y con buenas expectativas de crecimiento, por lo que dichos gestores cada vez tendrán más problemas para batir a los mercados y máxime cuando el tamaño de sus fondos es ya bastante elevado y tendrán que centrar su gestión en valores de una mayor capitalización.

Si hablamos de los fondos registrados en el mercado de renta variable española podemos ver que el Santander Acciones Españolas es el fondo de RV española más grande y gestiona 1200 millones, Fidelity Iberia gestiona más de 650 millones, Bestinver Bolsa 316M, Azvalor Iberia 138M, Magallanes Iberia 127M y Metavalor es algo más pequeño y maneja 68M. Estas cantidades son ya importantes y suponen un problema para poder tomar una inversión significativa en valores de pequeña capitalización donde existan buenas expectativas de crecimiento y no sólo tendrán que ser los primeros de los fondos value en comprar sino que lo tendrán especialmente complicado para poder hacerse con una participación que pueda superar el 2/3% de su capital.

Un inversor value que maneje su propia cartera de valores sin embargo no tendrá ningún problema para hacerse en cuestión de minutos con un paquete de acciones de una empresa de pequeña capitalización que represente el 5/10% de una cartera diversificada de acciones; pero es cierto que al existir cada vez más fondos de inversión que utilicen dicho enfoque veremos cómo cada vez será más difícil encontrar empresas infravaloradas a buenos precios y es probable que tengamos que centrarnos más en empresas creadoras de valor a más largo plazo o simplemente esperar y ver, analizando con mucho más detalle cada una de las inversiones que realicemos ya que los mercados ahora ya no están tan baratos y hay muchos más gestores con los ojos puestos en dichas valoraciones.

5.00

5.00