Sentido común, humildad, disciplina, paciencia, prudencia ¿Merece la pena estar en Bolsa?

por La Carta de la Bolsa •Hace 9 años

•Hace 9 años

"Son tiempos de fuerte presión económica, social, política, financiera, ambiental, mediática. Dicen los sabios, alguno de ellos lo ha dejado escrito, que los tiempos de presión coinciden siempre con la parte final del ciclo bajista y que nunca hay que olvidar lo siguiente para saber de bolsa: Sentido común, Humildad, Disciplina, Paciencia, Prudencia, Serenidad y ¡poco más! Cuando retomo estas claves trato de ajustarlas al tiempo (sí, parte final del ciclo bajista) y de encuadrarlas en el momento actual. En la debacle, que se inició 2007 hubo escaso Sentido Común en lo que afectó a las valoraciones de muchas compañías (pero ¿cuáles?). Lo mismo ha sucedido este año con el Brexit. Siguiendo con el corolario, la Humildad ha sido destronada; la Paciencia ha saltado por los aires y la Prudencia, tras los excesos anteriores, dio paso al cerrojazo en lo financiero y económico, que contagió durante unos años al tejido social, a la economía real ¡Qué decir de la Serenidad cuando todo hemos perdido la compostura! Vuelta, de nuevo, a los orígenes. Media docena de claves de importancia vital que han sido destruidas y que hay que volver a poner sobre las mesas de operaciones ¡Casi nada!. Vuelvo a recordar a Lord Overstone una vez más. El banquero pronunció y dejó escritas siete palabras mágicas sobre el discurrir de los ciclos bursátiles, que entroncan con las enunciadas antes: tranquilidad, mejora, confianza, prosperidad, excitación, convulsión y presión ¿en qué estadio nos encontramos Depende de la actitud de cada uno de los participantes en el mercado. Lo que está demostrado es que ganar dinero en Bolsa es cada vez más difícil", me dice uno de mis gurús favoritos, que me envía el siguiente enlace:

Aitor Atozqui en invertia ha escrito que el inversor tiene que asumir el triple de riesgo para ganar lo mismo que en 1995: Ganar dinero en los mercados nunca ha sido una tarea sencilla, pero hoy en día se ha convertido en toda una odisea. Para obtener rentabilidades decentes, el inversor tiene que hacer malabarismos con su cartera, jugando con múltiples tipos de activos, y asumir el triple de riesgo que en 1995.

La economía y los mercados atraviesan un momento atípico en el que al inversor conservador le está resultando casi imposible obtener rentabilidades decentes. Los depósitos en España rentan de media un 0,19%, una cifra ridícula incapaz de batir al IPC (0,3%); el valor de los bonos con intereses negativos ya asciende a los 12 billones de dólares, casi equivalente al PIB de EEUU en 2013; y los expertos advierten de que ni el inmobiliario ni las bolsas de los países desarrollados están especialmente baratas. Las oportunidades aún existen, pero son cada vez más difíciles de encontrar.

Ante este panorama, el inversor solo tiene dos alternativas: o bien ir a lo seguro y apostar por activos que quizá ya estén caros y den modestas rentabilidades o bien jugársela para tratar de arañar algo de rentabilidad a los mercados. Por desgracia esto tampoco es particularmente sencillo, ya que para ganar lo mismo que en 1995 es necesario asumir el triple de riesgos y hacer malabarismos con toda clase de activos financieros.

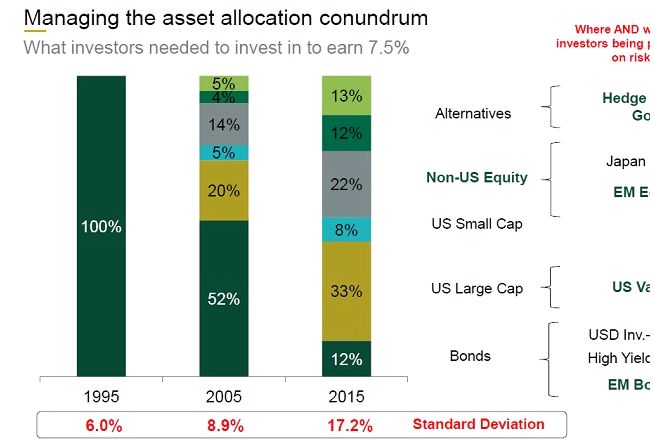

El gráfico inferior, recogido por la firma suiza UBP, refleja hasta qué punto se ha complicado la vida del inversor. Hace dos décadas, un ahorrador estadounidense podía obtener un 7,5% de rentabilidad si tenía el instinto, el acierto o la suerte para contar con una buena cartera de renta fija. Para lograr esta proeza, la desviación estándar (riesgo asumido) no habría superado el 6%, una cifra razonable. Hace 10 años, el mismo inversor habría tenido que diversificar su cartera para obtener buenos retornos, pero sin asumir riesgos excesivos. Pero en 2015, lograr ese 7,5% habría sido imposible a menos que el inversor se hubiese jugado los ahorros, metiendo en la coctelera deuda pública, bonos corporativos, bolsa internacional, materias primas y otras inversiones alternativas.

Gráfico: Activos en los que habría sido necesario invertir para ganar un 7,5%. Cada franja de color representa, en orden ascendente: renta fija, grandes valores de EEUU, pequeños valores de EEUU, bolsa internacional y diversos tipos de inversiones alternativas.

Aunque este ejemplo se limita al inversor estadounidense, refleja una tendencia global. Pese a los esfuerzos de sus bancos centrales, las economías desarrolladas afrontan un entorno de baja inflación, crecimiento inferior al 2%, incertidumbre política y beneficios corporativos débiles. Esto ha provocado una fuga hacia las tradicionales inversiones refugio y, a su vez, presionado a la baja las valoraciones, de modo que los precios de los bonos y las bolsas de Europa y EEUU se han vuelto difíciles de justificar.

Por ello, Patrice Gautry, economista jefe de UBP, considera que en este momento lo más aconsejable es contar con una cartera diversificada, y reducir exposición a la renta variable de los países desarrollados, que ya no ofrecen gran atractivo ni por valoración, ni por estabilidad. En este sentido, el experto apunta que la incertidumbre política prevista para final de año (referendum en Italia y elecciones en EEUU) y para 2017 (comicios en Francia y Alemania) impulsará la volatilidad de las bolsas de ambos lados del Atlántico.

En cambio, el experto sobrepondera los mercados emergentes que, con la gran excepción de China, van camino de crecer en 2017 un 4,7%, niveles previos al estallido de la crisis. UBP no es la única firma que está apostando por estos mercados: tras cuatro años de altibajos y un 2015 desastroso, los emergentes se están volviendo a poner de moda. De hecho, el índice de referencia MSCI Emerging markets se anota una subida superior al 10% desde comienzos de año, gracias a la fuerte mejora de los flujos de capital.

Respecto a la renta fija, Gautry reconoce que la rentabilidad de la deuda pública europea no tiene mucho margen para seguir bajando, ya que el BCE es consciente de que su política monetaria está dañando al negocio bancario. En este entorno, el banco central podría optar por seguir aplazando su programa de compra de acciones o revisar su funcionamiento, pero es improbable que vuelva a bajar el precio del dinero o los tipos de depósito.

Por ello, el economista jefe de UBP cree que a la hora de buscar rentabilidad no merece la pena exponerse a deuda pública con plazos de vencimiento más largos. En su lugar, el experto considera más interesante invertir en deuda pública emergente y en bonos corporativos high yield o en los escalones más bajos de la categoría grado de inversión.

Respecto a España, Gautry se muestra algo más optimista que el consenso, con unas previsiones de crecimiento del 2,5%-3% para 2017, aunque matiza que el ciclo económico podría haber alcanzado una fase de madurez y se ralentizará en los próximos años.

5.00

5.00