Liquidez en peligro de extinción

por ASPAIN 11 Family Offices •Hace 10 años

•Hace 10 años

El mercado está nervioso, y con razón, pero no se trata únicamente de lo que se ve en la superficie.

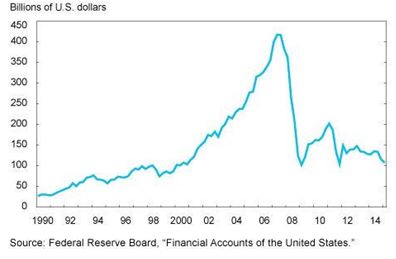

Antes de la crisis de 2008, las entidades financieras eran las mayores tenedoras de bonos de alto rendimiento, y aportaban una gran liquidez a este mercado, siendo además menos requerido por los inversores al hallar mejor “rentabilidad/riesgo” en otro tipo de activos.

Las nuevas medidas regulatorias post-crisis limitaron el volumen y variedad de los bonos que mantenían en cartera estas entidades, lo que sumado a las políticas de tipos 0 tanto en Europa como en EEUU, han provocado un cambio radical en el mercado de renta fija de alto riesgo (high yield) durante los últimos años. Este mercado cayó con mucha fuerza en 2008, pero ha ido ganando mucho volumen de inversores sobre todo a través de fondos de inversión.

En el siguiente gráfico se muestra la caída de volumen correspondiente a las entidades financieras de este tipo de activos:

El siguiente gráfico muestra la caída de volumen intercambiado correspondiente al mercado total de bonos, separándolo entre empresas y gobierno:

Esta reducción ya por sí sola provoca grandes problemas a la hora de acudir al mercado, pero a esto hay que sumarle el cambio de tipo de inversores.

Este cambio de inversores ha provocado mayor volatilidad al estar compuesto por inversores con un perfil de riesgo no adecuado para este tipo de activos, pero obligados a buscar alguna rentabilidad en ellos dado el estado de la renta fija más segura “Investment grade”.

Mientras las rentabilidades son positivas y no se atisban riesgos, hay tranquilidad, y este tipo de activos son ideales, manteniendo el riesgo “supuestamente controlado” sobre todo de cara a los inversores que ven que se trata de renta fija.

El problema llega de golpe, cuando los mercados empiezan a mostrar algunas dudas, y los inversores menos arriesgados empiezan a retirar la liquidez del mercado. Esta retirada de capital se produce siempre por orden de riesgo, y la renta fija “High yield” se encuentra en el primer lugar.

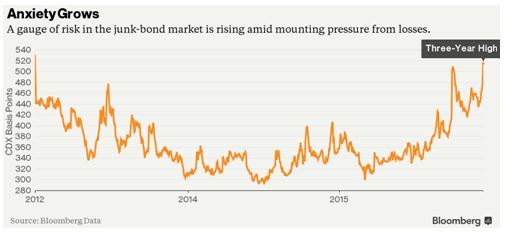

Cuando esto sucede en activos de gran capitalización como acciones de grandes empresas o en renta fija “Investment Grade”, los mercados caen moderadamente pero se mantiene la tranquilidad al encontrar compradores con mayor facilidad. Sin embargo, si las ventas se suceden en mercados con menor liquidez como los bonos de alto riesgo “high yield” o las empresas “small cap”, el mercado se comporta de forma muy volátil, no encontrando compradores a precios razonables, y viendo como salta la cotización cada vez que se acude al mercado para vender. Con ello, se empieza a ver como la rentabilidad de los fondos que operan en este sector va cayendo, y con ello se multiplican las ventas y la volatilidad del mercado en general, encontrándose en estos momentos en máximos de los últimos años.

El siguiente gráfico representa el incremento de volatilidad en los bonos de alto rendimiento, mediante la cotización de los CDX, un activo para cubrirse ante posibles problemas en los bonos.

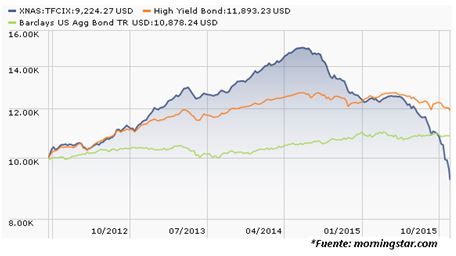

El problema se ha agravado de forma importante durante la semana pasada, cuando un fondo especializado en bonos de bajo rating (High Yield Third Avenue Focused Institutional Fund) ha tomado una medida extrema, bloqueando la salida de liquidez a sus clientes, justificándose en no querer perjudicar al resto de partícipes del fondo por la venta masiva de activos. Este fondo tenía 3,5 Billones de dólares en julio, y hace 10 días ya contaba únicamente con 788 millones.

La evolución de este fondo ya empezaba a presentar debilidad a finales de 2014, pero la mecha definitiva se encendía cuando las palabras de Yanet Yellen pronosticaban una subida de tipos a final de verano.

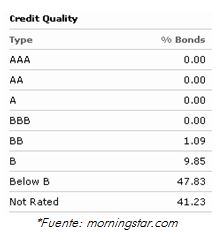

Hay que recalcar que este fondo de inversión no es un tipo de fondo recomendado para ningún inversor retail, ya que su estructura se compone en gran parte de bonos prácticamente calificados como “Bonos basura”, y por lo tanto de altísimo riesgo y bajísima liquidez.

Tras el bloqueo de liquidez realizado por este fondo, se unieron a la medida Stone Lion Capital Partners y Lucidus Capital Partners, por lo que ya son 3 fondos del sector de bonos “high yield” los que han bloqueado la liquidez a pocos días de que la FED aumente los tipos de interés por primera vez desde hace 9 años.

Una de las posibles razones por las que los inversores han decidido dejar de confiar en este tipo de fondos se debe en el fondo a los bajos precios del petróleo, provocando muchos problemas a las empresas productoras y haciendo que su deuda entre en “default”.

Este tipo de crisis se veía venir, y aun será más grave dentro de un tiempo cuando la deuda se empiece a encarecer volviendo a sus niveles “normales”.

Desde que se aplica la política actual de “tipos 0”, la deuda ha crecido exponencialmente, situando la deuda actual de las empresas y gobiernos por encima de la que teníamos en la crisis de 2007-2008. Parece que el miedo a que las economías no salieran rápidamente de la crisis ha puesto una venda en los ojos de los bancos centrales, y podríamos caer en una crisis aun más grave en los próximos años.

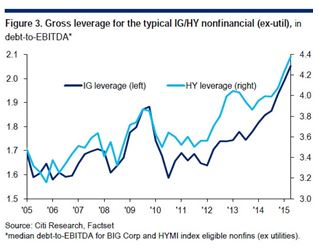

En este gráfico podemos ver como se ha incrementado el nivel de deuda tanto de bonos de buena calificación como los de alto riesgo:

Es por ello que la actuación de la FED de la pasada noche, sea la correcta para la buena evolución de las economías en el medio plazo, o al menos para intentar suavizar los problemas que se avecinan en los mercados de deuda. Parece que por el momento las bolsas así lo han interpretado, subiendo con fuerza por la confianza que demuestra Yellen en la economía.

Sin más que añadir, sepan que estamos a su disposición para resolver cualquier duda que tengan, y que estamos muy pendientes de la evolución del mercado para actuar cada día de la forma más acertada posible, protegiendo el patrimonio de todos nuestros clientes como principal objetivo.

Un cordial saludo.

5.00

5.00