¿ Quedan alternativas de inversión en los high yield americanos?

por ASPAIN 11 Family Offices •Hace 10 años

•Hace 10 años

Los bonos High Yield, son activos de renta fija asignados en la categoría de bonos de alto rendimiento, esto es debido a la alta rentabilidad que los mismos generan al presentar un riesgo más alto, implicando una mayor volatilidad, pero de la misma manera que nos ofrece mayores retornos y liquidez.

Son bonos calificados como non investment grade, debido a sus características de cierta inestabilidad. Dentro de los mismos, los bonos más interesantes en términos de rentabilidad-riesgo son los calificados con BB, debido a que con la esperada mejoría de la economía, si suben al grado de investment grade bajará su coste de financiación, por lo que ganaremos en precio (dado que rentabilidad y precio en los bonos son inversos) si nos deshacemos de ellos antes de vencimiento.

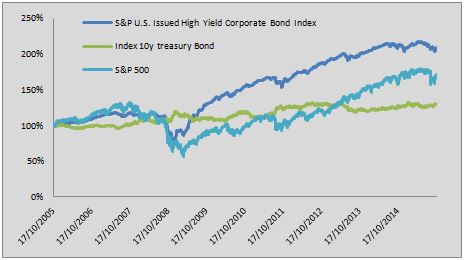

Una de las características de este tipo de bonos es su carácter cíclico, y por ello los High Yield muestran una mayor rentabilidad cuando la economía sale de una recesión. Históricamente también han obtenidomayores rentabilidades respecto a los bonos del tesoro,siendo muy baja la correlación entre los mismos. Por el contrario, tienen más correlación con las acciones que con el resto de los bonos. Esto hace que comparándolo con la teoría de ciclos, nos hace pensar en que el movimiento continúe hasta 2018, y se convierta en un producto interesante.

El gráfico nos confirma la correlación existente entre el mercado High Yield y el de renta variable, obteniendo con los primeros mayor rentabilidad en momentos de recuperación económica. Por tanto, el momentun es favorable.

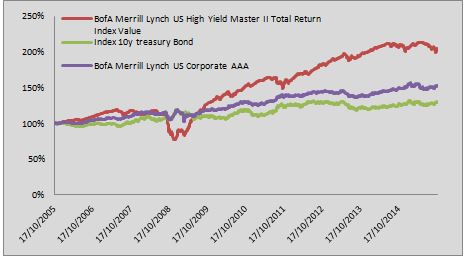

También queremos ver como se han comportado los bonos High Yield frente a un bono de máxima calificación.

Para ello elegimos dos bonos americanos con opuesta calificación, tomando como referencia el bono estadounidense a 10 años (el T-Note). Extraemos de igual manera que la rentabilidad en momentos de recuperación nos da la razón.

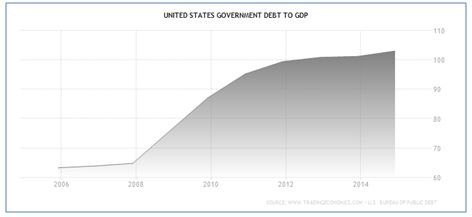

¿Que garantía nos puede dar un bono con una calificación BB cuando podemos observar lo volátil que se comportan en momentos complicados de la economía, y por qué creemos que esto no es lo esperado, y que por tanto van a presentar un momento más sólido?

La situación actual de tipos bajos implica costes bajos de financiación para las empresas que están muy apalancadas, y es ahí donde encontramos las grandes emisiones de deuda High Yield. Esto sumado al aumento en la liquidez y la facilidad de refinanciación hará más improbable una posible default en este tipo de bonos.

Con el escenario que nos encontramos, tras una prolongada espera para la subida de los tipos de interés por parte de la FED, la cual se antoja que no presenciaremos hasta el año que viene, sólo nos cabe preguntarnos como repercutirán en la economía y como posicionarnos, sobre todo si atendemos a inversiones en deuda.

Una alternativa interesante para adaptarnos a los posibles cambios en los tipos de interés son los bonos High Yield a tipo flotante (FRN), que se caracterizan por tener un cupón flotante asociado a los cambios en los tipos de interés (EURIBOR o LIBOR), y un diferencial de crédito, que se fija para la vida del bono y refleja el riesgo de crédito adicional de la compañía. De esta manera se pueden recibir cupones más elevados en el caso de aumento de los tipos de interés y así neutralizar el efecto de la caída en el precio. Esto no ocurriría con un bono tradicional de cupón fijo donde el precio disminuye con aumentos en tipos o rentabilidades. Esto implica una característica muy diferenciadora de los FRN, donde la duración se encuentra muy próxima a cero, lo cual nos protege de una pérdida de capital.

5.00

5.00