Grecia a contrarreloj

por ASPAIN 11 Family Offices •Hace 10 años

•Hace 10 años

Tras los distintos dimes y diretes entre el Gobierno de Grecia y sus socios europeos estas últimas semanas, el Presidente del Eurogrupo, Jeroen Dijsselbloem, ha anunciado la recepción formal de la petición griega de ampliar en seis meses la asistencia financiera al país, convocando a los Ministros de Finanzas a una reunión para debatir la misma este viernes. Sin duda, llega a contrarreloj y supone un “programa puente”, después del ultimátum de cuatro días tras la última reunión.

Nos gustaría puntualizar que la simple presentación de la misma al Eurogrupo no indica que la petición se resuelva de forma favorable. De hecho, el Ministro de Finanzas alemán, ya ha anunciado a través de un comunicado que “la carta de Atenas no cumple con los criterios acordados en el Eurogrupo el lunes”.

Además, antes de la presentación de la prolongación del préstamo del rescate actual conocíamos que el Consejo de Gobierno del BCE decidía aumentar la provisión urgente de liquidez a los bancos griegos en 3.300 millones de euros, alcanzando en total los 68.300 millones. De todas formas, este organismo revisará dentro de dos semanas esta circunstancia, pudiendo suspender este programa urgente con mayoría de dos tercios si considera que los riesgos son elevados para la entidad.

Estas últimas jornadas, la bolsa y la prima de riesgo, estaban descontando un posible acuerdo, si tenemos en cuenta tanto la prima de riesgo que llegó a bajar de los 1.000 puntos. La Bolsa de Atenas superó los 860 puntos y el interés exigido del bono a diez años llegó a situarse por debajo del umbral del 10%, y en el tramo corto, a dos años, en un 17%.

La petición presentada no ha sido la prórroga del programa de rescate como le pedían sus socios europeos, sino una extensión del programa actual que expira el 28 de febrero. El Gobierno heleno, recientemente hizo público algunos documentos en los que se recogía la negociación llevada a cabo con los miembros del Área Euro en el mes de febrero. En los mismos, exponían las líneas que no estaban dispuestos a cruzar aunque establecían una serie de concesiones:

1) Mantener el equilibrio presupuestario

2) No aplicar quita sobre el nominal de las deudas

3) Respetar los compromisos de pago

4) Aceptar una misión de la Comisión Europea que supervise que se cumplen los compromisos adquiridos.

Desde Aspain 11 Asesores Financieros EAFI, ya que no somos asesores políticos sino financieros, no entraremos en el detalle de la situación política de manera pormenorizada, pero, sin duda, esta decisión tiene implicaciones tanto macroeconómicas como de mercados que nos vemos en la obligación de analizar, “dos caras de la misma moneda” ante la posible resolución en uno u otro sentido.

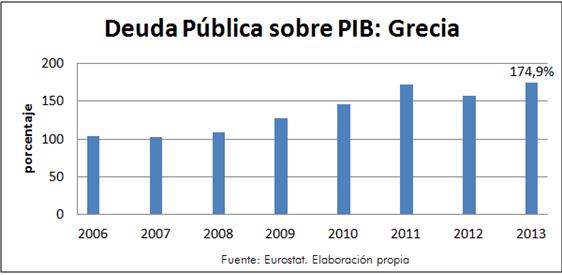

Si no se consigue un acuerdo entre el Eurogrupo y Grecia, el programa actual expiraría dejando de percibir el país los últimos fondos del rescate europeo, unos 1.800 millones de euros en préstamos, 1.800 millones en compras de deuda por parte del BCE y 11.000 millones en la recapitalización de entidades financieras. Asimismo, sería bastante probable, que el BCE pudiese suspender su programa urgente de acceso a la liquidez por parte de los bancos helenos ante el incremento de riesgo para la institución. Muy difícilmente, podrían subsistir teniendo en cuenta la situación macroeconómica del país sin la ayuda financiera de Europa, sobre todo, si tenemos en cuenta que los ingresos del Estado siguen cayendo, que las reformas que tiene previstas el Gobierno de Tsipras van enfocadas al aumento del gasto público y que la deuda del país es más que holgada. De hecho, el riesgo de “default” es a corto plazo, ya que hasta agosto vencen 12.000 millones de euros con el FMI y el BCE. La posibilidad de que Grecia saliese del euro aumentaría. Lo cierto es que, ya hemos podido constatar tal temor, en la parte bancaria, con la fuga de capitales que se viene produciendo los últimos tres meses que asciende a 21.000 millones de euros, tanto de empresas como de particulares. El problema de Grecia no es tan solo tener abultadas facturas que pagar, sino que su economía no dispone de las herramientas adecuadas para que pueda crear actividad productiva y poder hacerles frente vía crecimiento. La deuda pública griega asciende a más de 315.509 millones de euros, lo que equivale al 176% del PIB (en 2013, 174,9%).

Las consecuencias serían devastadoras sobre todo para la economía helena, aunque Europa no se quedaría ni mucho menos intacta. A pesar de que el PIB heleno significa tan sólo un 1,84% sobre el total de Europa, el 68% de la deuda pública griega está en manos de sus socios europeos y el FMI. De hecho, según IESEG School of Management, el país más expuesto a deuda helena es Alemania con 72.720 millones de euros, tanto de forma directa como indirecta a través del BCE (28,3% del total).

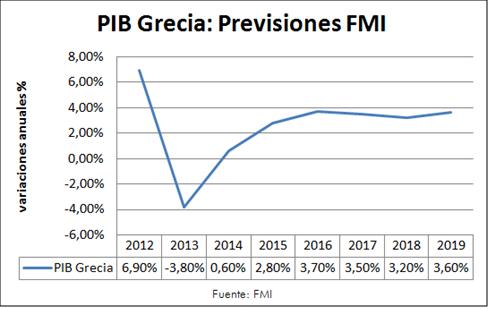

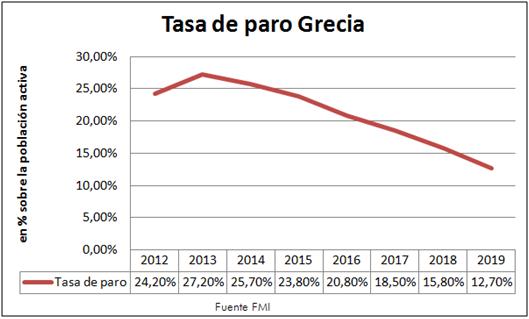

Si se consiguiese un acuerdo, se apaciguaría la situación de urgencia al menos durante esos seis meses, aunque está claro que el modelo no es sostenible siendo un “programa puente”, no una solución definitiva. Si nos ceñimos a las previsiones del FMI de crecimiento y paro para Grecia en los próximos años, con un análisis superficial, “de sentido común”, podemos hacernos una idea de las dificultades que supone pagar una deuda tan elevada teniendo en cuenta unas tasas de crecimiento previstas reducidas, no llegan ni al 4% y con una tasa de paro de dos dígitos, todo ello sumado a la urgente recomposición de su sistema productivo y al necesario mantenimiento del equilibrio presupuestario.

En breve, conoceremos el desenlace de esta situación, e iremos averiguando de primera mano las repercusiones de los excesos del pasado y las consecuencias de los actos políticos sobre la economía real y los mercados financieros.

Silvia Pazos

Jefe de Equipo

5.00

5.00