S&P 500 (actualización)

por Bolsa y Ciclos •Hace 1 año

•Hace 1 año

En el comentario publicado ayer afirmaba lo siguiente:«(…) de modo que un rebote siquiera de corto plazo no debería estar muy lejos, si bien la probabilidad de un rebote cobrará fuerza cuando aparezca el Ciclo Numérico o una señal de agotamiento bajista, o ambos hitos al mismo tiempo».

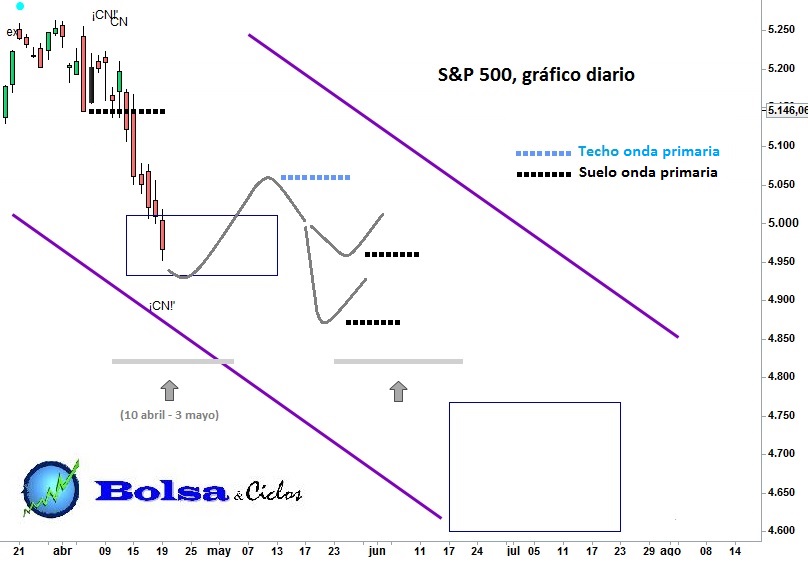

Dicho y hecho: al cierre de la sesión de ayer, apareció el ciclo numérico en su forma más imperfecta (¡CN!), aunque es suficiente para truncar el movimiento bajista en curso. No obstante, cabe la opción de que la presión vendedora permanezca al principio de la próxima semana y aparezca la versión perfecta del Ciclo Numérico (CN) e incluso alguna extensión (ex).

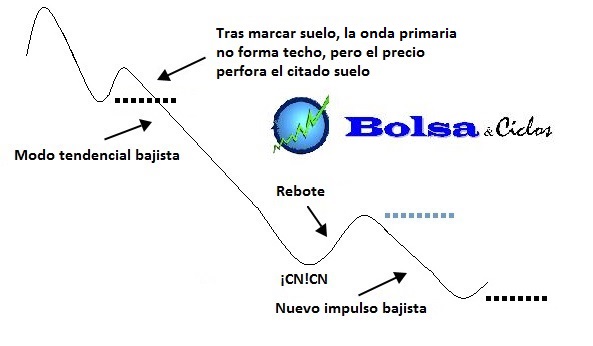

No en vano, a la luz de la onda primaria, confío en que un rebote se encuentra a la vuelta de la esquina: la onda primaria se halla en modo tendencial bajista, y el movimiento impulsivo descendente siempre se corta con la irrupción del Ciclo Numérico, cosa que ya ha sucedido. En breve, el S&P 500 debería rebotar con vistas a forzar el techo de la onda primaria, y después el índice norteamericano tendría que protagonizar un nuevo impulso a la baja que podría o no llevar aparejados mínimos decrecientes. A continuación, un esquema del patrón descrito.

En el siguiente gráfico he bosquejado el citado patrón sobre el actual gráfico diario del S&P 500. Repárese en que el rebote cobra sentido habida cuenta de que el precio se halla inmerso en una ventana temporal asociada con un suelo.

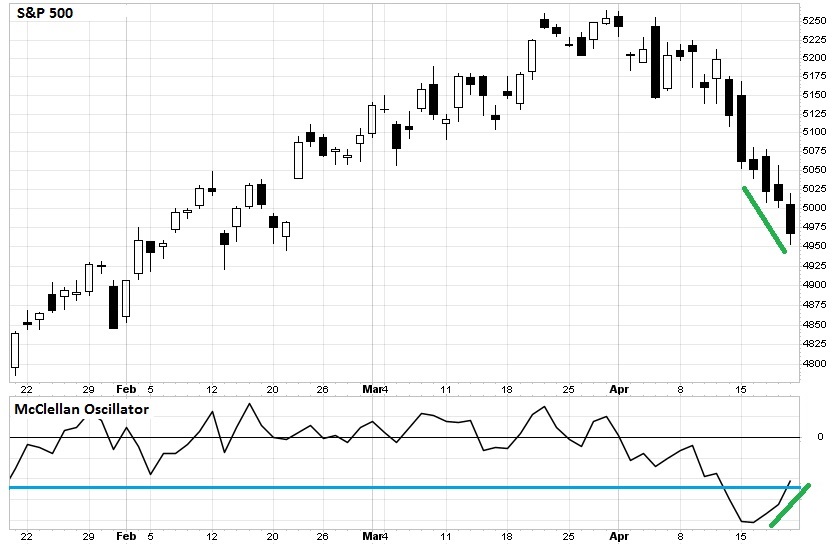

Por añadidura, el rebote no debería demorarse en exceso si atendemos al McClellan Oscillator, en mi opinión el único indicador que marca correctamente las situaciones de sobrecompra y sobreventa. En verdad, el McCllelan acaba de salir de la sobreventa, pero por un margen muy escaso, y además ya exhibe una divergencia alcista con respecto al S&P 500.

Para terminar, un apunte sobre la renta variable europea. A semejanza del S&P 500, el DAX y el Eurostoxx 50 se adentraron a finales de octubre del año pasado en sendos canales alcistas que han englobado sus respectivos precios hasta principios de este mes, cuando ambos perforaron sus canales, generando una señal para ponerse corto. El DAX rompió su canal el 5 de abril; el Eurostoxx 50, el 9 de abril. Por cierto, no es casualidad que la cresta de los dos índices tuviese lugar cuando ambos se movían dentro de sendas ventanas temporales asociadas con un techo.

Permanezcan atentos.

0.00

0.00