Indicadores adelantados

por ASPAIN 11 Family Offices •Hace 7 años

•Hace 7 años

Actualmente nos encontramos en una fase del ciclo económico mundial muy favorable: datos de PIB y PMIs crecientes, generación de empleo, tasas de desempleo reduciéndose, tasas de inflación aún por debajo de los objetivos de marcados por los distintos bancos centrales, etc. Ahora bien, ya se empiezan a hablar sobre que esta fase expansiva se está alargando demasiado (10 años por ejemplo en EEUU) y se hace cada vez más fuerte una corriente de pensamiento que empieza a hacer cábalas de que el fin de este ciclo está muy cerca.

En el intento de prever el agotamiento del ciclo y la cercanía de un cambio del mismo que nos lleve a una fase de decrecimiento son muy importantes el estudio y entendimiento de ciertos indicadores adelantados. El objetivo de este informe es comentar una serie de indicadores que solemos realizarle un seguimiento exhaustivo desde el departamento de Análisis e Inversiones de Aspain 11 Asesores Financieros EAFI para corroborar la tendencia del ciclo o en cambio intentar ver posibles divergencias que nos puedan ayudar a ver de antemano el estancamiento del ciclo expansivo y a su vez explicar cómo funciona cada indicador en sí mismo.

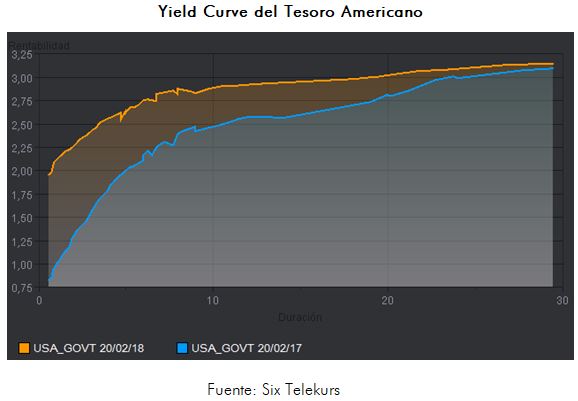

“YIELD CURVE” AMERICANA

Para comenzar, uno de los temas más mencionados durante el último año e inicio de 2018 es el extraño caso del “aplanamiento de la curva de tipos” de los bonos del tesoro americano, la llamada “yield curve americana”. La explicación de esto se basa en el hecho de que los tipos de interés del corto plazo descontados por el mercado han estado subiendo más de lo que los de medio y largo plazo, y acercándose de tal manera que ha generado que la curva de tipos parezca casi plana.

Teóricamente parece algo inexplicable el hecho de que se recompense con tipos de interés cuasi-idénticos a los activos que vencen en el corto plazo que a los que lo hacen con horizonte temporal mucho mayor, principalmente porque los bonos a 10 años tienen un riesgo (“maturity risk”) mayor que los de 2 años y por lo tanto deberían ser recompensados con mayores tipos de interés. Sin embargo más allá de la explicación teórica, el gráfico anterior tiene un gran potencial práctico y de predicción del ciclo económico.

Basándonos en la famosa “Teoría de las expectativas puras” la cual establece que los movimientos en el mercado de la deuda pública se basan en las expectativas que los agentes tienen de los tipos de interés no solo del de hoy o el de mañana sino en el futuro se podría explicar el comportamiento actual de la curva, es decir, que la forma de la curva hoy nos indica las expectativas que tiene el mercado para el transcurso de los próximos meses y años.

Hemos visto como se ha ido pasando de una curva con pendiente positiva a una curva que parece estar aplanándose o incluso en un futuro a tener pendiente negativa, pues la explicación de esto según la teoría anteriormente mencionada, es que el mercado está empezando a temerse que se avecina un ciclo de recesión económica y donde en este caso el banco central americano tendrá que bajar los tipos de interés para fomentar el consumo y la inversión e intentar volver a otra fase más expansiva. Por lo tanto, lo que el mercado está descontando es que se avecina una recesión económica más pronto que tarde.

Más allá del grafico visto anteriormente, el aplanamiento de la curva supone que los spreads del tipo de interés a dos años y el de diez años se están reduciendo, y este es otro indicador adelantado que nos aporta una fuerte visión práctica. Veámoslo a continuación:

Centremos la atención en la línea que marca un nivel de spread del 0% y veremos cómo sorprendentemente en los años en los que esa barrera se ha superado y ha tocado valores negativos ha supuesto que en años futuros muy cercanos se ha producido una recesión económica en EEUU. Podemos indagar más en la visión práctica que nos da este indicador y comprobar que en las últimas tres recesiones el spread llegó a alcanzar unos valores máximos en torno a 2.5%-2.75% y desde esos niveles comienza a reducirse de manera notoria y con una tendencia descendente bastante acusada.

Por lo tanto podemos predecir con bastante probabilidad de acierto que en el momento en que los spreads alcanzan los niveles del 0% o porcentajes negativos se avecina una recesión más pronto que tarde. Si llevamos toda esta explicación a los datos con los que nos encontramos hoy, hemos visto como desde prácticamente el año 2015 los spreads han ido cayendo desde niveles de 1.53% a 0.71% y la tendencia es que se sigan reduciendo estos niveles a medida que la Reserva Federal vaya incrementando los tipos y el consumo se empiece a estancar. Por consiguiente habrá que seguir muy de cerca cómo evolucionan los spreads de deuda en los próximos meses con el objetivo de anticiparse al posible cambio de ciclo y establecer las estrategias que se deban seguir en ese caso.

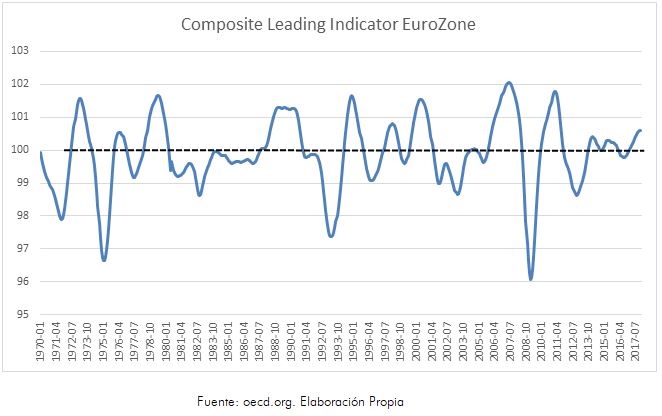

COMPOSITE LEADING INDICATOR (CLI)

Otro de los indicadores que se suele tener en cuenta para ver puntos de inflexión en los ciclos económicos es el llamado Composite Leading Indicator (CLI) y se usa para localizar señales de cambio en el ciclo económico. El indicador usa el índice mensual de producción industrial como medida de actividad económica y lo compara con su tendencia de largo plazo para ver puntos de divergencia.

La explicación de este indicador se basa en que el equilibrio de largo plazo se encuentra en el valor 100, por lo que, cuando se pasa de valores por encima de 100 a valores por debajo podemos comprobar que la economía se ralentiza y cuando ocurre lo contrario la economía de la zona euro se ha potenciado.

Pero el objetivo de este indicador es adelantar aún más los cambios en los ciclos económicos, asique lo podemos entender a través de los puntos de inflexión que va dibujando el gráfico y que según la OCDE puede generar una señal adelantada entre seis y nueve meses antes del cambio cíclico.

A modo de ejemplo fijémonos en el punto de inflexión que se produce antes de la recesión de 2008, como se puede observar, este punto se generó en mayo-junio del año 2007 adelantando la recesión que aparecería meses después. También se puede observar como el indicador también anticipó la crisis de las punto.com de inicio de siglo o incluso la pequeña recesión sufrida en Europa en el año 2011.

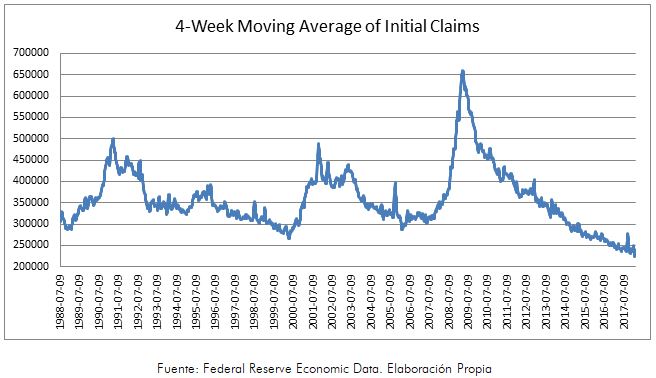

NUEVAS PETICIONES DE SUBSIDIO POR DESEMPLEO EN ESTADOS UNIDOS

Atendiendo a un punto de vista más terrenal que afecta directamente a la economía real, existe un indicador que puede anticipar periodos menos favorables dentro de un ciclo económico, o incluso reversión en el peor de los casos. Estamos hablando de las nuevas peticiones de subsidio por desempleo en Estados Unidos.

Cuando una economía alcanza un punto en el que es incapaz de generar nuevos puestos de trabajo, podemos estar ante una ralentización del crecimiento económico. Pero si además aumenta el número de personas que solicitan el subsidio por desempleo, ya no solo puede reflejar un incremento del número de desempleados, sino que también nos estaría mostrando implícitamente que aquellas personas del mercado laboral buscando trabajo con la esperanza de realizar una transición en el corto plazo está teniendo más dificultades de las que se esperaba.

Este indicador se publica cada jueves, midiendo las peticiones semanales y la serie de datos más utilizada es la media de 4 semanas (4-Week Moving Average of Initial Claims):

A lo largo de los ciclos económicos se ha demostrado que incrementos en este indicador van estrechamente correlacionados con un giro de tendencia en la economía. Así lo refleja por ejemplo de forma más notable la última crisis financiera de 2008. Primero se disparó en un espacio de tiempo relativamente pequeño, pero después observamos el mismo fenómeno pero en dirección contraria, apuntando a una recuperación gradual, sin ningún sobresalto hasta la fecha.

¿Por qué puede ser útil este indicador para evitar el ruido de los mercados financieros? Sin duda alguna, desde 2009 los mercados han mostrado periodos de recortes, o de tendencias paralelas sin ofrecer grandes rentabilidades a los inversores. Pero observando el indicador de la gráfica, se aprecia un descenso muy estable sin ningún tipo de sobresalto, demostrando que la economía real ha mostrado mejorías sostenidas a lo largo de los años, encontrándonos actualmente en un momento muy positivo.

La publicación de este indicador siempre tiene efectos en la divisa en el momento en el que se publican. Si el dato sale por encima de lo esperado, el dólar se deprecia. Por ello este indicador es frecuentemente usado por traders de divisas para tomar posiciones de cara al corto medio plazo.

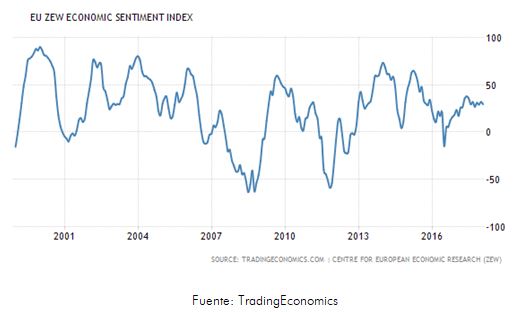

ÍNDICE ZEW DE CONFIANZA INVERSORA EN LA EUROZONA

Si nos centramos en la Eurozona, uno de los indicadores que más mueve al mercado es el Índice ZEW de confianza inversora en la Eurozona. Este dato se publica de forma mensual, elaborado en Alemania por el Centro para la Investigación Económica Europea, y refleja como su propio nombre indica, la confianza sobre el futuro de la economía de la eurozona, teniendo en cuenta previsiones de flujos, inflación, tipos de interés, tipos de cambio y mercados bursátiles entre otros factores.

En el comportamiento del factor humano dentro de los mercados financieros, no hay nada más importante que la confianza a la hora de actuar, influyendo sus decisiones en el largo plazo. Por ello, el índice ZEW se considera un indicador adelantado sobre la percepción que tienen inversores y consumidores sobre el futuro de la economía.

En la encuesta, las opciones de respuesta se presentan de tres formas: mejor, peor o igual. De este modo, el resultado del indicador es la resta entre las respuestas positivas menos las negativas representado como un porcentaje. En este sentido, la línea del 0 marca la dicotomía en las observaciones de la muestra. La gráfica refleja la evolución de este indicador desde el año 2000, donde se puede apreciar con facilidad los momentos de crisis, no solo económica como en 2008, sino debilidades en la percepción de la unidad europea. Así lo muestra el descenso repentino a mediados de 2016 por debajo del 0, fecha que coincide con el Brexit, donde se dispararon las dudas en los inversores europeos.

CONFIANZA DEL CONSUMIDOR

El índice sobre confianza del consumidor, es un indicador necesario para poder anticiparnos a los diferentes ciclos económicos, y de esta manera poder encontrar divergencias en los mercados que nos puedan señalar un momento claro de entrada o de salida. Mide la percepción sobre el bienestar económico, y su función es la de anticipar los comportamientos de consumo de la sociedad. De esta forma nos encontramos ante una herramienta útil para predecir y anticipar la evolución del consumo.

Para llevar a cabo el análisis de este índice tenemos que observar cuáles son sus pilares fuertes, y de donde obtiene la información, la cual nos ayude a predecir acontecimientos.

En primer lugar es necesario centrarse en la valoración que realizan los propios consumidores sobre la situación económica actual, en comparación a la que tenían hace 6 meses. Para ello se lleva a cabo una encuesta donde al consumidor se le pregunta sobre este tema, al finalizar, obtendremos lo necesario para crear el indicador de expectativas esperada por los consumidores para los siguientes 6 meses, y de esta manera formamos el indicador.

Tras explicar brevemente los fundamentos de este indicador, nos encaminaremos a analizar sus predicciones.

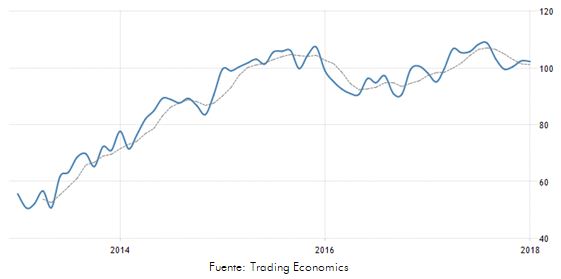

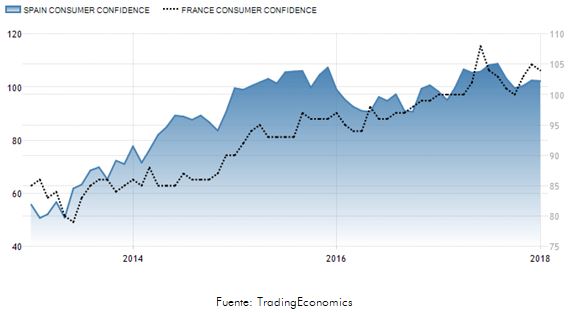

Para ello escogemos un gráfico que muestra un histórico del índice en cuestión desde 2014. La composición del grafico se muestra como la tasación de las expectativas de cada mes más una media móvil añadida para predecir acontecimientos. Además el valor de tasación se establece entre un rango de 0 a 200, por encima de 100 nos indica una percepción positiva de los consumidores y por debajo de 100 una percepción negativa.

Al observar los datos obtenidos de la página de Trading Economics, vemos como el indicador seentabla en el 2018 por encima del rango de 100.

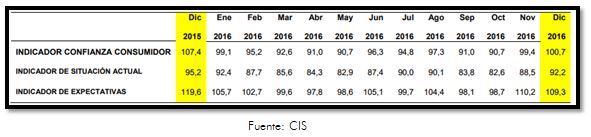

Pero antes de nada debemos retroceder y comprender que ha sucedido los años anteriores y como ha variado el indicador. Retrocederemos hasta 2016, donde mostramos los datos referentes a la confianza del consumidor, dividido por un lado en la situación actual y por otro las expectativas del consumidor. Aquí se observa un incremento de la confianza a lo largo del año, posicionándose en máximo aunque bastante lejos de los máximos históricos de 2015.

Este avance del ICC se produce por una mejor valoración de la situación actual, que crece 3,7 puntos en este mes, en contra del retroceso sufrido por las expectativas, que alcanzaron los - 0,9 puntos. Así, el indicador recupera y supera en diciembre los fuertes descensos experimentados de los pasados meses de octubre y septiembre y termina 2016 en valores máximos del año, evolución que no se da ni en el índice de expectativas, que es hoy inferior al dato de noviembre, ni en el índice de situación actual, que acaba el año ligeramente por debajo de los valores obtenidos en enero.

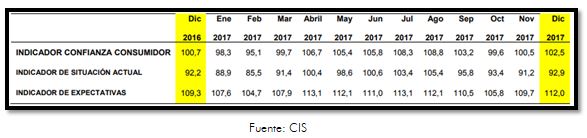

Así mismo el año 2017 se plasma como un reflejo del año anterior en cuanto a crecimiento continuo, si es verdad, que ya desde abril la percepción del consumidor era positiva, resaltando en el mes de agosto donde llego a alcanzar el rango de los 108,8.

En contra posición al año anterior, el 2017 se presentó como un aumento tanto de la situación actual económica como de las expectativas de los consumidores, lo cual origino que el año pasado fuera un año lleno de positivismo y crecimiento. Esta mejora del crecimiento nos da la información necesaria para saber, que a lo largo de este año se dio una mayor propensión al consumo, y de esta manera se produjo un aumento del PIB.

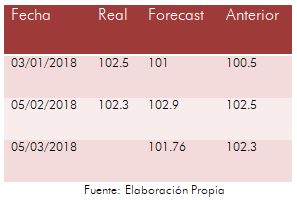

Los balances de la situación actual de la economía familiar, de la economía española, respecto a la que existía hace seis meses, y de las expectativas respectivas para los próximos seis meses es bastante alentadora, he aquí los resultados obtenidos en los primeros meses de 2018:

En el siguiente grafico comparamos el indicador seleccionado de España contra el indicador de confianza de consumidor de Francia. A priori observamos como en años anteriores el ICC de España ha sido realmente superior, siendo los propios consumidores lo que han provocado ese optimismo.Fuente: Elaboración Propia

En cambio en Francia el indicador ha sido inferior aunque no ha parado de crecer, es así, que en 2017 ya llego a superar el rango en el que se posiciona el índice español. Esto es indicativo de que estaremos ante un año donde la economía francesa sea una gran opositora a destacar frente a la unidad europea.

INDICADOR SOBRE LAS LICENCIAS DE CONSTRUCCIÓN

Otro indicador propuesto para prever nuevos ciclos económicos, e incluso prever posibles entradas en determinados sectores, y que realmente requieren de observación es el indicador sobre las licencias de construcción.

Y nos preguntaremos porque, pues solamente es observar las noticias del día a día para ver como alguna de ellas hace referencia al encarecimiento de las viviendas o las posibles burbujas aun latentes sobre el inmobiliario. Y es aquí donde surge el indicador, cuando nos da la pista de si el sector se encuentra en auge con aumento de los contratos de construcción o si por el contrario, el sector está lo suficientemente crecido como para tenerlo en alerta.

Pero para ello es necesario que comprenda este indicador. Principalmente recoge la información sobre el número de licencias destinadas a la construcción, concedidas en un determinado periodo de tiempo. Su cálculo se lleva a cabo a partir de los informes recaudados por las oficinas locales de concesión de licencias de construcción, y su periodicidad es mensual.

Es un indicador cuya evolución refleja la evolución del sector de construcción. Pero cabe destacar, que la construcción del inmobiliario no siempre comienza en el mismo momento de la concesión de la licencia, por lo cual este indicador no refleja con exactitud el número de inmobiliario cuya construcción ha comenzado en el mes de publicación.

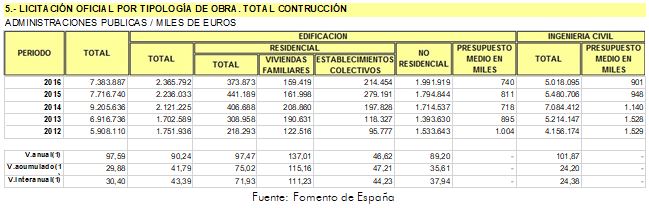

El cuadro expuesto anteriormente nos muestra una clara visión de las licitaciones oficiales por tipo de obra, ya que a modo de observación y análisis es la mejor tipología.

Las estadísticas mostradas tras el resalto de 2014 apuntan a un posible crecimiento a lo largo de estos años con una variación acumulada de 29,88. El año 2016 en comparación a 2015 se dio un crecimiento principalmente en la edificación no residencial siendo bastante superior al año anterior, mientras que el resto de licitaciones retrocedieron ligeramente.

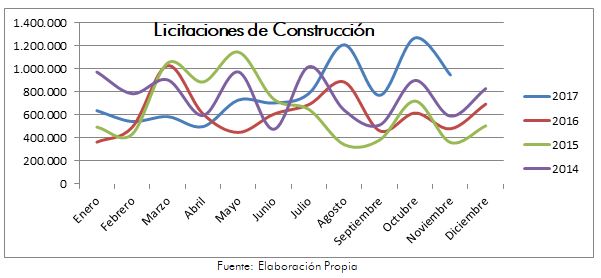

Para un análisis más detallado y actual, recogemos los datos acumulados de los últimos cuatro años sobre licitaciones de forma genérica. En ellos se muestra que el 2017 comenzó un numero de licitaciones bastante inferior a la media, pero que poco a poco fue incrementándose hasta registrar dos picos máximos indicando un nuevo resurgir del sector de la construcción. Si es verdad que a Noviembre se ha desacelerado el crecimiento, pero al observar el gráfico y comprobar que prácticamente se repite el patrón tendremos un comportamiento muy similar.

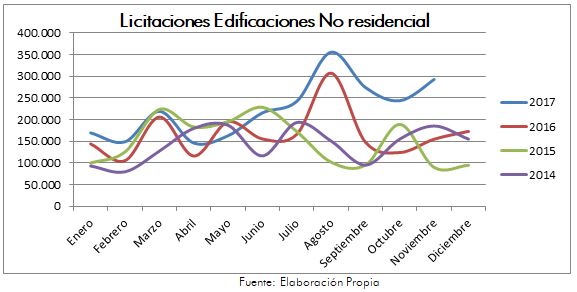

En cuanto a los picos anteriormente citados provienen en gran medida del aumento de licitaciones para la construcción no residencial. Según el siguiente grafico este tipo de licitaciones aumentaron de forma exponencial en el verano de 2017, y no parece que retroceda para el 2018. Por lo tanto tendremos un año donde las licitaciones seguirán con su crecimiento constante aunque como vemos se centraran en el aumento de inmobiliario no residencial.

Tras realizar este análisis llegamos a la siguiente conclusión. En un primer plano con el aumento de licitaciones prevemos que el sector de la construcción puede conllevar a su crecimiento y con ello al de las empresas dedicadas al sector, y en el de las materias primas relacionadas. Por otro lado tenemos el incremento de inmobiliario no residencial, por lo tanto un crecimiento en cuanto a creación de nuevas empresas o expansión de las mismas, o inclusión inversión extranjera. Por ello encontramos interesante analizar este indicador adelantado.

5.00

5.00