La FED dispara Europa

por ASPAIN 11 Family Offices •Hace 9 años

•Hace 9 años

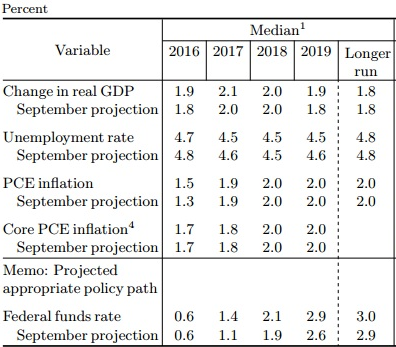

Como se descontaba, la FED ha subido tipos por segunda vez pasados doce meses, situándolos desde ahora en el rango de 0.50-0.75%. La sorpresa ha estado en las proyecciones futuras de los miembros de la Reserva Federal, los cuales pronostican tres subidas más durante el próximo año, acabando el año 2017 alrededor del 1.4%, lo que supone un fuerte incremento desde el 1.1% que pronosticaron hace tan solo tres meses en su reunión de septiembre.

Los miembros de la FED han incrementado sus previsiones de inflación para este año y la sitúan en 1.5%, algo inferior al 1.7% en el que se encuentra en estos momentos. Sin embargo no hay variaciones de cara al próximo año, ya que estiman que quedará en el 1.9%, muy cerca del objetivo de largo plazo marcado tanto por la Reserva Federal como por el Banco Central Europeo (2%).

*Fuente: Reserva Federal

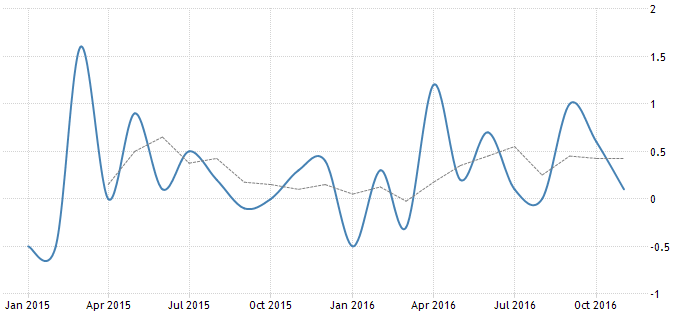

El mercado ha estado todo el año bastante nervioso elevando y reduciendo la probabilidad de subida de tipos en cada reunión de la Reserva Federal, desvaneciéndose esta posibilidad pocos días antes de cada cita.

Esto ha provocado bastante volatilidad en la renta fija durante el año, viendo finalmente durante el último mes fuertes caídas en este tipo de activos con la previsión de que en esta ocasión no habría dudas en cuanto a la subida de las tasas de interés. Aunque debido a la fortaleza de los datos macroeconómicos ya era previsible que se produjese la subida, la sorprendente victoria de Donald Trump en las elecciones de Estados Unidos el pasado día 8 de noviembre provocó que los analistas dieran por prácticamente asegurado que la FED elevaría las tasas.

Aunque Janet Yellen se ha negado a decirlo públicamente, tanto la decisión de ayer como la previsión de subidas para 2017 son tomadas para contrarrestar las esperadas políticas económicas y fiscales del nuevo presidente Donald Trump, que buscará mediante políticas “reflaccionistas” impulsar el crecimiento económico, pudiendo provocar un fuerte repunte de la inflación.

Dichas políticas están basadas en gasto público y en bajadas de impuestos (sociedades e IRPF) fundamentalmente. El gasto en infraestructuras puede impulsar la actividad, pero dicho gasto se financia con recursos que se deben restar del consumo presente, por lo que el efecto final en la inflación podría ser reducido.

Además el paro está ya en niveles de casi pleno empleo por lo que algunas medidas indicadas por el nuevo presidente podrían no ser necesarias ni implementadas. En noviembre el desempleo cayó hasta el 4.6%, el nivel más bajo desde agosto de 2007, y prevén terminar el año 2016 con el paro en el 4.7% y el 2017 en el 4.5%.

Por otro lado la economía da síntomas de crecimiento y fortalecimiento, y en el tercer trimestre creció a un ritmo del 3.2%, aunque tras la publicación de ayer sobre las ventas minoristas algunos analistas expresan sus dudas sobre si este crecimiento podrá mantenerse los próximos meses. Como podemos ver en el siguiente gráfico, por el momento se mantiene la media trimestral de las ventas minoristas en el 0.4%.

Las previsiones de crecimiento del PIB se han aumentado tanto para este año como para el que viene, situándolas en un 1.9% y un 2.1% respectivamente.

*Fuente: Reserva Federal

MERCADOS

En cuanto a los mercados tanto de renta fija como de renta variable no tenemos la bola de cristal para adivinar su posible recorrido en el año 2017, en un entorno político con mucha incertidumbre y con unos mercados europeos que irán reduciendo sus medidas expansivas desde el próximo mes de marzo.

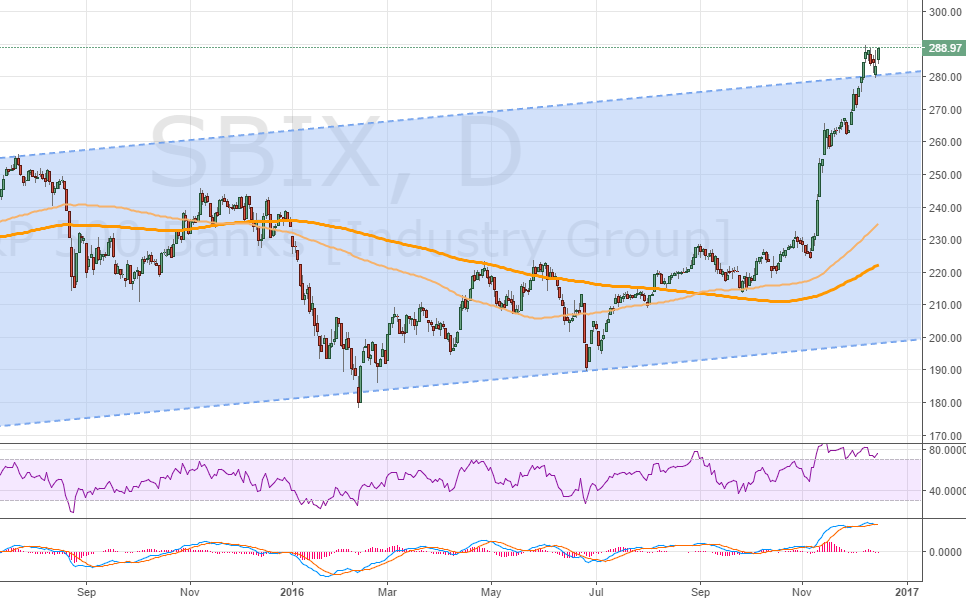

Nuestra expectativa, tras la última subida de tipos y las que se esperan para el año 2017 según la FED, es que mucho inversor salga de la renta fija produciéndose un trasvase de capital hacia la renta variable que goza por el momento de bastante optimismo inversor. Esto provocaría unos mercados de renta variable que continuarían su actual tendencia alcista, por lo que en conclusión somos optimistas en renta variable sobre todo europea.

Dado el perfil de Donald Trump, los sectores que se podrían ver más beneficiados serían los más cíclicos como el industrial y el financiero, aunque como se puede observar en el gráfico del sector bancario norteamericano los inversores ya pusieron en precio este movimiento:

*Fuente: tradingview.com

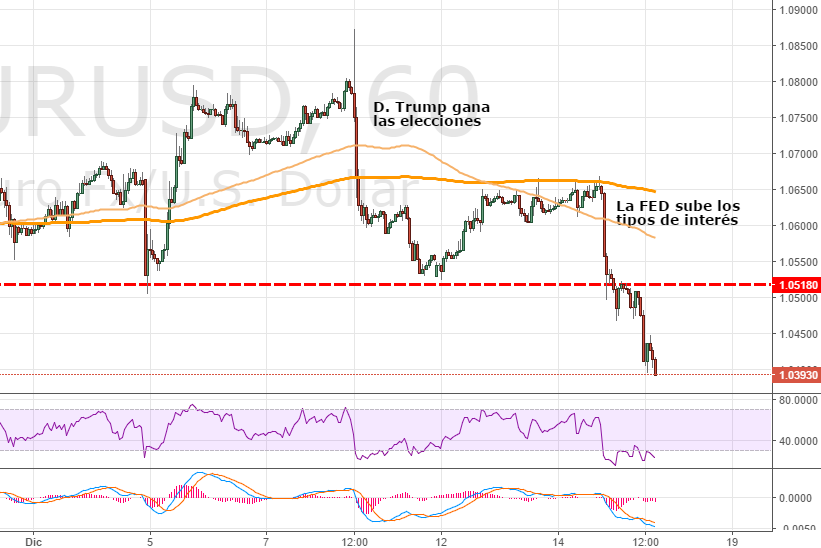

La sorpresa de la FED de planear tres subidas de tipos durante el próximo año ha provocado que el Dólar se revalorizase alcanzando niveles frente al Euro no vistos desde 2003, y encaminándose sin más niveles de referencia hacia la paridad.

Este movimiento ha lanzado a los mercados de renta variable europeos en el día de hoy, destacando los sectores que se benefician más de un Euro débil como las exportadoras, además del sector financiero por las expectativas de que los tipos se elevaran más rápido de lo esperado.

*Fuente: Investing.com

El siguiente gráfico es del par EURO-DÓLAR:

*Fuente: tradingview.com

Además esta revalorización de la divisa norteamericana no se ha producido únicamente frente al Euro, sino que ha llegado a máximos de hace 14 años con respecto a las demás divisas principales.

Algo sorprendente es la diferencia del movimiento realizado en esta ocasión frente a la escasa revalorización que se produjo el año pasado en la primera subida de tipos post-crisis, lo que nos permite pensar que la confianza en los planes de la FED es bastante más fuerte en esta ocasión.

Primero queremos dejar claro que nunca debemos saltarnos el perfil de riesgo de los clientes, ya que el mercado puede reaccionar de forma irracional en el momento menos esperado. Sin embargo, desde nuestro punto de vista, en el momento actual y en el corto/medio plazo no confiamos en ver una recuperación de los activos de renta fija, viéndose más afectados los de larga duración, y por ello confiando en este momento en plazos de deuda más cortos y en bonos ligados a la inflación.

Es un momento difícil para los clientes más conservadores, pero el objetivo debe estar marcado en el medio plazo, y manteniendo el perfil de riesgo se verán recompensadas las carteras en el binomio Rentabilidad/Riesgo.

Un cordial saludo.

5.00

5.00