Elegir banco: ¿ojos que no ven, corazón que no siente?

por Triodos Bank •Hace 8 años

•Hace 8 años

En el mercado, cuando nos acercan un kilo de fruta o verdura y con ellas su aroma, casi podemos imaginar el campo del que proceden y el trabajo de las personas que lo hacen posible. O informarnos mejor preguntando al comerciante, sin fiarlo todo a nuestra percepción.

Pero, ¿qué ocurre con un consumo tan intangible como el financiero? ¿A qué huele un banco?

A simple vista, no es tan fácil percibir diferencias de calidad, no solo de precio, entre dos cuentas corrientes o tarjetas de crédito distintas. Quizás por ello el sector de la banca dedica una inversión significativa en publicidad, tratando que un producto financiero nos resulte más atractivo que otro. En 2013, los bancos gastaron 125 millones de euros en ello.

Además, una “creciente complejidad y opacidad ha dificultado en los últimos años una correcta comprensión de los productos financieros”, según las palabras del Comité Económico y Social Europeo. “Entre los cometidos de la educación financiera”, no debería estar solo “la gestión consciente de la situación financiera (ahorro, uso de tarjetas, préstamos)”, sino también “poner en valor los productos financieros socialmente responsables”, añade.

¿Qué pasa cuando dejo el dinero en el banco?

Los bancos convencionales solo invierten en créditos a la economía real un 40% de sus activos, según un estudio de la Alianza Global para una Banca con Valores (GABV) que analiza a las grandes entidades internacionales y las compara con bancos con valores que forman la alianza, entre ellos Triodos Bank.

Al mismo tiempo, el volumen que alcanza la especulación financiera nos permite completar la fotografía de adónde va nuestro dinero. Se estima que “5,3 billones de dólares cambian de manos cada día en los mercados de divisas, lo que representa que el PIB anual completo de la Unión Europea se ‘juega’ cada 3 días“, según los análisis de The Guardian y Financial Times, que sitúan a grandes bancos convencionales tras la mayor parte de estos movimientos. La especulación afecta “no solo a la moneda y las crisis financieras, sino que interfiere en la capacidad de los países de establecer políticas económicas equilibradas y justas”, según la visión de congresistas norteamericanos en el arranque de la crisis económica.

Por el contrario, las entidades de banca ética de todo el mundo invierten de media más de un 70% de sus activos en economía real y, además, fijan en sus estatutos la exclusión de las inversiones especulativas de su actividad, según el mismo estudio de la GABV. Entidades como Triodos Bank, referente de este modelo en Europa, hacen públicos sus criterios de financiación y las iniciativas que reciben crédito, que deben tener un impacto positivo en la sociedad, no solo ser viables económicamente.

Así, los ciudadanos tienen la opción de saber, con información objetiva, qué se va hacer con sus ahorros (y qué no) mientras están depositados en el banco, en función del tipo de entidad que elijan.

¿Qué pasa cuando pido una hipoteca o un crédito a un banco?

Continúa siendo una idea extendida que los bancos hacen un gran negocio con los ahorradores, cuando normalmente el provecho tanto para el cliente ahorrador como para la entidad procede de la relación con los clientes a los que se concede financiación, de cuyos intereses proviene la mayor parte de los ingresos de la banca. Así puede verse en este gráfico del Banco Central Europeo, donde la sección azul de la columna es la fracción de los ingresos bancarios que procede del cobro de intereses.

El crédito es un servicio con valor social, porque facilita realizar proyectos de vida y de empresa a quienes no disponen de suficiente liquidez. Pero, mirando el otro lado de la moneda, solicitar una hipoteca o un crédito también contribuye a la continuación del modelo de negocio de un banco.

Por lo tanto, la elección del banco al que pagamos los intereses de una hipoteca no es neutra y forma parte de nuestras decisiones de consumo responsable. Ocurre igual con la valoración sobre a qué entidad solicita financiación una empresa, que es comparable a si la organización elige contratar energía convencional o renovable o a proveedores con criterio social o sin él.

¿Qué ocurre cuando utilizo los servicios de un banco?

El uso de otros servicios de un banco distintos al crédito tampoco tiene un resultado social neutro.

Al utilizar una tarjeta de débito estamos ofreciendo visibilidad a un banco determinado y promoviendo su prestigio social, por los servicios que es capaz de ofrecer, aunque la entidad no cobre nada cuando se realiza una compra con ella. En el caso de otros productos, como el TPV para comercios, además de contribuir a esa visibilidad, el establecimiento sí abona una cantidad por este servicio, lo que también lo compromete con la marcha del banco determinado que se lo está prestando.

Por otro lado, en los últimos años se ha vivido una puja entre múltiples entidades bancarias por ofrecer “0 comisiones” o algunos servicios emblemáticos gratuitos, como la tarjeta de débito. En estos casos, la entidad financiera debe compensar el coste existente de estos servicios que no ha sido cobrado, por lo que las organizaciones que les solicitan crédito pueden verse perjudicadas por unos intereses más altos.

Al mismo tiempo, el banco puede necesitar unas inversiones más arriesgadas y de menor responsabilidad, por ejemplo en economía especulativa, para poder mantener su oferta agresiva o bien, en ocasiones, el usuario ve de forma imprevista cómo aparecen costes en servicios menos conocidos. Ello explica el aumento de comisiones en el sector (del 100% en 2014) a pesar de la aparente rebaja de estos costes que a veces se transmite.

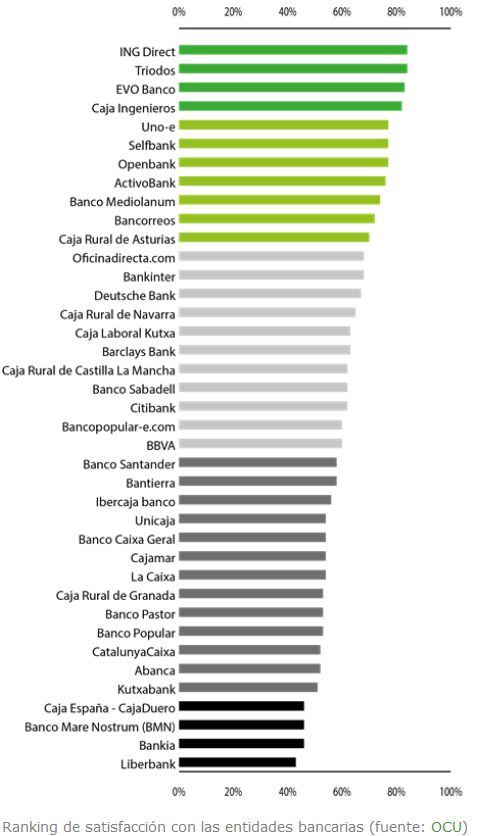

Desde Triodos Bank, se opta por una política de costes reducidos y claros para el ahorrador, encontrándose entre las entidades con menos comisiones, según un estudio de la organización de consumidores FACUA, pero no de coste 0. Así, la mayoría de sus clientes únicamente pagan anualmente 18 euros por el uso de su tarjeta de débito. Según un estudio de OCU que sitúa al banco entre los mejor valorados por sus clientes, esta “transparencia” en cuanto a comisiones es un factor muy apreciado a la hora de elegir una entidad financiera.

¿Quién gana en mi banco?

Triodos Bank entiende el beneficio como algo necesario y positivo pero no a cualquier precio. El banco lo obtiene a través de una actividad bancaria responsable y que permite cubrir la rentabilidad comprometida con los clientes, la creación de empleo, los costes de servicio y la remuneración a las personas que, con su inversión, permiten la existencia y el desarrollo de la entidad.

Igualmente, un resultado económico positivo también es necesario para poder desarrollar nuevos servicios para los clientes o, por ejemplo, nuevas oficinas.

Pero, por encima de todo, la entidad pretende que los ganadores de su actividad sean los sectores sostenibles de la economía real con y para los que trabaja, los emprendedores que generan riqueza social real. Y los ahorradores que saben que, si eligen banca ética, obtendrán los servicios bancarios cotidianos que necesitan y, al mismo tiempo, su dinero estará impulsando iniciativas positivas.

La idea de una banca al servicio de la sociedad y no, simplemente, para la consecución de más dinero se concreta con la transparencia y la inversión con criterios sociales. También con medidas complementarias como la limitación de diferencias salariales entre empleados y la ausencia de primas por resultados. En 2014, la diferencia de sueldo entre el máximo responsable del banco y la persona con menor salario fue de 9,6 veces, como se publica en el Informe Anual del banco.

¿Hay alguna diferencia entre elegir un banco u otro?

5.00

5.00