BIONATURIS: Evolución y potencial del 83,01% hasta la media del sector.

por Gesprobolsa •Hace 9 años

•Hace 9 años

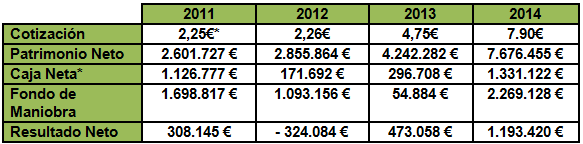

Así ha evolucionado la empresa desde su debut en el MAB

* Precio de debut en el MAB el 27 de enero de 2012

* Para la caja Neta hemos sumado las inversiones financieras a corto plazo + efectivo y otros activos equivalentes , le hemos restado posteriormente la deuda bancaria a corto y largo plazo.

Desde su debut en el MAB la empresa siempre ha presentado una situación de caja superior a las deudas contraídas con la banca.

*Fondo de maniobra

El fondo de maniobra expresa la parte del activo corriente que se comporta como activo no corriente, es decir, que a pesar de que su contenido va rotando, representa un margen de error en cuanto a solvencia constante en la empresa. Si en un momento determinado se tuviesen que devolver todas las deudas a corto plazo (Pasivo corriente) que ha acumulado la empresa, el FM es lo que quedaría del activo corriente. Por lo tanto, según este punto de vista, cuanto mayor sea el FM de una empresa menos riesgo habrá de que caiga en insolvencia.

Nota: La participación de Carbures esta valorada en 99.497€

Esta recogida en el apartado "Instrumentos de patrimonio de empresas vinculadas" y forma parte del activo "NO CORRIENTE" por ello el valor de estos títulos no entra en el "ACTIVO CORRIENTE" y la variación de precio de sus acciones no tiene impacto alguno sobre el fondo de maniobra.

Si CARBURES quebrará (algo prácticamente impensable) BIONATURIS solo perdería 99.497€ , dicha cantidad impactaría en el patrimonio neto de la empresa y sería insignificante.

Fuente: página 63 del informe de resultados 2014 y nota 12 en la pagina 99.

Fuentes: Informe financiero anual 2011, 2012, 2013 y 2014

Conclusiones

Con lo dicho arriba esta todo muy claro, la empresa en este momento tiene caja neta, su fondo de maniobra supera los 2 millones de € y año a año ha ido incrementando el patrimonio, los resultados también han ido mejorando.

Su vinculación con Carbures es prácticamente nula (solo 99.497€ de participación) y no tiene sentido que se haya caído hoy simplemente por que bajaba Carbures.

No existe duda alguna sobre su negocio, es mas, en el momento que anuncie ingresos por BNTs sus resultados se incrementarán de manera exponencial, tenemos 11 BNTs actualmente 8 animales ,1 humanos y 2 pendientes de anunciarse para humanos.

Esto es relevante por que a diferencia del año 2011, en el momento actual tiene muchos BNTs ,todos ellos de enfermedades de alta incidencia, por ello los ingresos adicionales que puede tener la empresa al margen de los anunciados es muy importante.

¿Por que ha bajado?

Puede que el motivo haya sido el anuncio de una posible adquisición, aunque como hemos comentado con Sabadell toda adquisición que genere valor al accionista como es este caso (ventas entorno a 6 millones de € y EBITDA superior a 2 millones de €) generan valor al accionista y aunque pueda haber una penalización a corto plazo, a medio plazo siempre es positiva.

Además uno de los detalles que apuntan es que financiaran la compra con deuda, por tanto la empresa dejaría de tener caja neta 1,3M y pasaría a tener algo de deuda.

Como la financiación en este momento esta barata y la empresa esta bastante saneada, esta medida de crecimiento es interesante por que en el momento que se produzca la adquisición incrementará el valor de la compañía.

BIONATURIS tiene un potencial del 83,01% hasta su media "sectorial" en EEUU

Al margen que en este momento BIONATURIS esta cotizando muy por debajo de los múltiplos que tiene ZELTIA, su situación no es 100% comparable, ZELTIA en sus resultados incluye la división química (Xylazel, etc..) esta división hace que las ventas de ZELTIA se inflen al valorar dichas ventas como si fuera biotecnológica y no industrial.

Si realmente Zeltia le elimináramos la división química el resultado de descuento a favor de BIONATURIS sería mas aplastante aun.

No obstante ZELTIA cotiza a un PER 2014 de 69 veces vs BIONATURIS que lo hace en 27,43 veces.

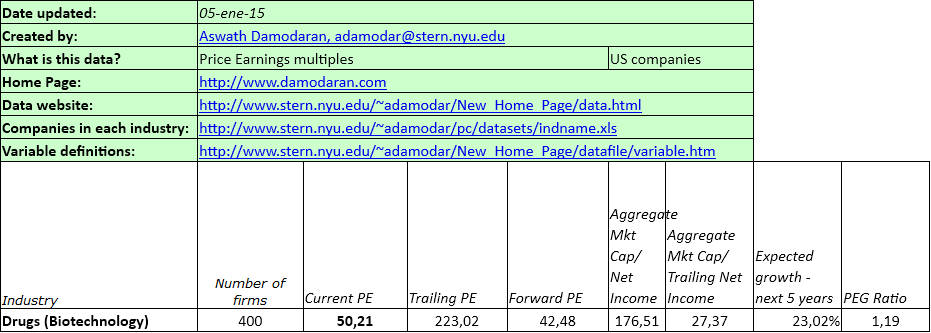

Si tomamos como referencia la lista de 400 empresas Biotecnologicas cotizadas veremos que el PER es de 50,21 veces en este momento.

Nota: No vemos necesario poner la tabla de 400 empresas, ocupa mucho espacio y no lo vemos relevante, por ello nos limitamos a poner el sectorial.

BIONATURIS tiene un potencial del 83,01% hasta la media de veces beneficios del sector en EEUU que engloba ni mas ni menos a 400 empresas.

Esto daría un precio objetivo de 12,90€, solamente teniendo en cuenta beneficios actuales y sin tener en cuenta "hitos" como pueden ser nuevos BNTs o la llegada de nuevos BNTs a mercado.

¿Aun creen que su evolución justifica la bajada de ayer?

Por técnico ¿Casualidad o causalidad?

La caída en apertura en el día de ayer de Carbures provoco en BIONATURIS una fuerte caída, dicha caída para nada esta justificada con la presentación de resultados de BIONATURIS, solo hay que ver que NEURON subió un 2,95% tras perder 2,5M de € (también descontado)

Por ello esta caída se debe a stops, la 1º parte fue la perforación de 7,25€ (mínimo anterior) eso desencadeno un salto de stops de todos los inversores que habían entrado en el valor en el ultimo mes y medio.

A corto plazo esto nos ha llevado a la zona de mínimos anteriores donde se inicio el impulso alcista hasta los 8,20€, es decir exactamente los 6,60€.

Para corto plazo el grafico pasa de alcista a lateral con una banda de fluctuación entre los 8,50€ y 6,60€ ahora mismo.

De momento la situación no es grave , además la empresa evoluciona bien, pensamos que próximas noticias nos volverán a llevar hacia la zona pendiente de 8,20-8,50€

La empresa seguirá creciendo este año por tanto vemos fácil los 9,80€ y no descartamos los 13-14€, pero primero hay que romper la zona clave de 8,20-8,50€

1.00

1.00