ANÁLISIS DE OHL ¡Yo no dejaría mi dinero a trileros!

por Sobrevivir en los Mercados •Hace 5 años

•Hace 5 años

A petición de un lector del blog hoy, en nuestro análisis de los viernes, vamos a ver el aspecto técnico de OHL.

OHL es el resultado de la fusión de tres empresas: Obrascón, Huarte y Lain.

El 15 de Mayo de 1911 nace en Bilbao la Sociedad General de Obras y Construcciones Obrascón, S.A. con vocación constructora general y proyección internacional.

En 1987, Juan-Miguel Villar Mir, junto a José Luis García Villalba y otros profesionales del sector, adquieren la empresa a su entonces propietario. Desde 1991 la sociedad cotiza en Bolsa.

Huarte fue fundada en Pamplona en el año 1927 por las familias Huarte y Malumbres. En 1996 se produce la entrada de Obrascón como socio industrial y, en 1997, ambas empresas acuerdan su fusión, que se hace efectiva en enero de 1998.

Construcciones Lain se constituyó en 1963 como empresa filial del grupo británico John Laing Construction. En 1988, un grupo de profesionales adquiere el 90% de la sociedad cambiando su denominación por la de Construcciones Lain. En 1991, comienza a cotizar en Bolsa. Su integración con Obrascón Huarte en OHL, rubricada el 29 de Mayo de 1999, constituye un hecho relevante del sector de la construcción y los servicios.

La cifra de negocio por actividad se distribuye de la siguiente manera:

- Construcción de infraestructuras y edificios : edificios (comercios, hospitales, viviendas, etc.), carreteras, ferrocarriles, infraestructuras hidráulicas y marítimas, etc.;

- Gestión de concesiones : gestión de carreteras con peaje, puertos, aeropuertos y aparcamientos;

- Prestaciones de servicios medioambientales: gestión y mantenimiento de infraestructuras urbanas, tratamiento de desechos y aguas usadas, prestaciones de asesoramiento, etc.;

- Otros

La distribución geográfica de la cifra de negocio es la siguiente: España , República Checa , Brasil , Estados Unidos , México , Chile y otros.

En su accionariado destacan:

Inmobiliaria Espacio (Villar Mir) con un 33,317%

HSBC con un 5,33%

Sand Grove Opportunities Master Fund LTD con un 4,077%

Además posee un 0,167% de autocartera

El consejo de administración está compuesto por 12 personas entre los que destacan Juan Villar-Mir de Fuentes Presidente del Consejo de Administración

En la actualidad OHL, y tras la venta de su filial de concesiones, ha quedado convertida en una empresa constructora pequeña y poco rentable cuyo consejo ya ha realizado en el pasado acciones que inspiran poca confianza en su gestión y que han convertido un grupo grande y solvente en el chicharro que hoy día es.

Por este motivo, a pesar de estar inmerso en una operación corporativa con la familia Amodio debemos valorar dos cosas: la primera que el que venga sabe sus problemas y no viene a regalar nada, todo lo contrario si viene es porque ve negocio pero para él. Y la segunda que estamos en manos de un consejo del que yo, particularmente, y es una opinión personal, no me fiaría en absoluto.

Veamos que nos dicen los gráficos:

VELAS MENSUALES

Solo con esta imagen se nos deberían quitarlas ganas de entrar en el valor.

La tendencia bajista es muy clara y los máximos decrecientes cristalinos, pero es que no podemos encontrar en toda la caída que viene desde 2014 ningun mínimo intento de superar máximos relativos lo que nos habla de la debilidad del valor y del conocimiento que tenían las manos fuertes de los problemas de la empresa.

Como referencia podemos citar el lateral donde se encuentra cuya evolución es casi seguro deparará el siguiente movimiento.

Si rompe por arriba se iría a buscar la linea tendencial que pasa por los 2€.

Si la ruptura se produjese por la parte inferior visitaría los mínimos como poco.

Algo que tiene a su favor es la gran dispersión con respecto a sus medias que hace factible que se regule este extremo, pero todo situado en un contexto tremendamente bajista.

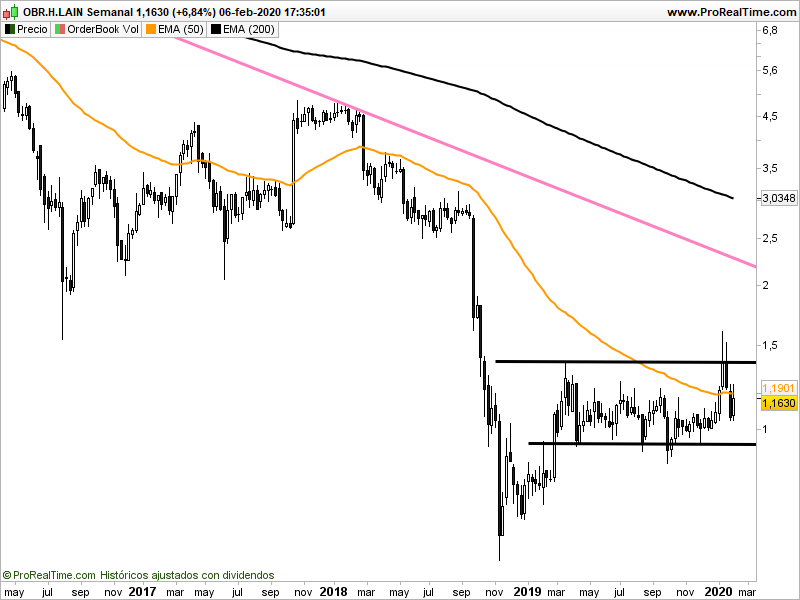

VELA SEMANALES

Nuevamente se aprecia la tendencia bajista pero hay matices importantes que debemos comentar.

En este marco temporal vemos como se mueve en un lateral comprendido entre los 1,39€ y los 0,94€.

Otra vez hay que vigilar un lateral pero yo tendría en cuenta estos matices antes comentados.

La cotización de este valor no es fiable y antes de posicionarnos en cualquier dirección hay que cerciorarse bien que hemos acertado la misma, es mejor perder un tramo que el dinero.

La cotización de este valor no es fiable y antes de posicionarnos en cualquier dirección hay que cerciorarse bien que hemos acertado la misma, es mejor perder un tramo que el dinero.

Los dibujantes de este gráfico son muy aficionados a dibujar falsos movimientos como se puede ver el 13 y 14 de enero cuando amagó con romper al alza, llegando a superar el día 13 el nivel por un 16% y el 14 por un 10% para en esa misma sesión retroceder y dejar a mucha gente pillada.

Mirando lo objetivo ahora mismo nos encontramos bajo la media de 50 seiones y apuesto por ir a buscar la parte inferior del canal.

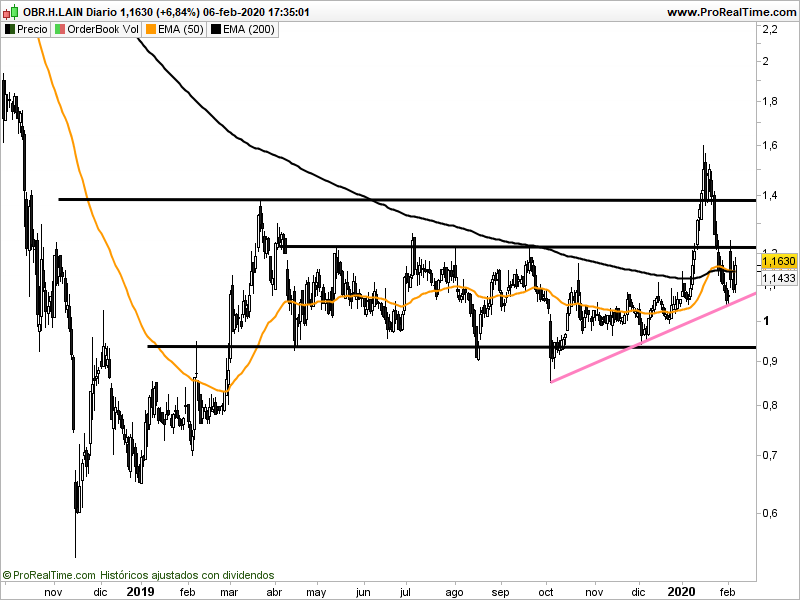

VELAS DIARIAS

En el corto plazo se aprecia una incipiente tendencia alcista.

Podemos ver mucho más nítidamente el engaño para dejar enganchados que hemos comentado anteriormente y como cuando ya estaba la gente pillada cayeron en vertical.

Ahora mismo lo primero que deberíamos ver es un cruce alcista de las medias y luego la superación de la primera resistencia que se aprecia para poder pensar en algo positivo a corto plazo.

ANÁLISIS CUANTITATIVO

Esta imagen empeora el ya de por sí mal análisis que se está llevando el valor.

Mirad como el acumulación/distribución apenas sube en la subida vertical de la que hablábamos y como cae en picado conforme la cotización, en un ejemplo claro de distribución hacia las manos débiles.

El estocástico señala sobreventa pero esto lejos de cogerlo como una señal de compra hay que verlo como una consecuencia normal de la debilidad del valor y cabe recordar que se puede estar mucho tiempo bajando y en sobreventa.

Las medias del MACD buscan pasar a negativo aunque el histograma busca tomarse una pausa.

El RSI también advirtió de la situación de distribución que hemos comentado en forma de divergencia bajista.

CONCLUSIÓN

Esto del análisis técnico no es una ciencia exacta y podía pasar cualqueir cosa.

Pero como se trata de meter el dinero donde las probabilidades estén a nuestro favor yo, peronalmente no elegiría esta empresa.

A todo lo anteriomente citado sobre la dirección de la misma, se une un asspecto técnico muy malo y una operación corporativa en el horizonte que me da a mi no será muy favorable para el pequeño acconista.

Pero si queremos ser justos hay que decir que este tipo de chicharros cuando explotan al alza lo hacen con violencia y el que tiene la suerte de pillar el movimiento gana mucho dinero pero la mayoría de las veces suelen hacer perder un dineral a los pequeños inversores.

José Mª Sánchez

Sobrevivir en los Mercados

@sobrevivirmerca

0.00

0.00