Healthcare, analizamos los 10 mayores fabricantes de medicamentos de EE.UU

por Masquetrading •Hace 6 años

•Hace 6 años

En el análisis de hoy examinaremos dentro del sector de cuidados de salud (healthcare), la industria de los fabricantes de medicamentos y dentro de estos los 10 con mayor capitalización bursátil de EE.UU. Como siempre nuestro análisis es técnico y siguiendo nuestro sistema, con lo que nos centraremos en las posibles zonas de soportes o resistencias en las que podemos ver recuperaciones, consolidaciones, caídas o simplemente esperar a que haga algo relevante el valor. Al final de cada valor le daremos una calificación siguiendo nuestro sistema, pero además de que haga lo que haga o tenga que hacer lo deberá hacer con volumen fuerte.

Johnson & Johnson (JNJ) El de mayor capitalización de todos y a pesar de todo es de los que tiene cerca sus máximos históricos. La vuelta a dichos máximos pasa por la superación de los 140 con volumen fuerte y visto lo visto no parece que sea la opción más probable. La lateralización desde los 140 a los 120 parece la opción más probable. La pérdida de los 120 pondría en aprietos al valor. Valoración MQT: Lateral estrecho.

Pfizer Inc. (PFE) En diciembre último el valor se quedó apenas a 4 dólares de la vuelta a sus máximos históricos de 1999. Desde entonces ha corregido un poco de las subidas previas y en ningún momento hemos visto ni un volumen corto fuerte que dé pie a pensar en mayores caídas como no hemos visto intentos de recuperación largos con volumen largo fuerte. La zona de resistencia que podría dar pie a la vuelta de los últimos máximos está en los 44 y el primer soporte a perder está en los 42 y para caídas más abultadas está en los 38. Valoración MQT: Largo Menor.

Merck & Co. Inc. (MRK) Última subida desde marzo de 2018 totalmente canalizada y muy lejos aún de sus máximos históricos de diciembre de 2000. Tiene en la zona de los 85 la resistencia a superar para la continuación de los largos y primer soporte en los 76 y el mayor en los 62 y que daría paso a caídas importantes. Valoración MQT: Corto Menor.

Eli Lilly & Co. (LLY) Igual al anterior totalmente canalizado desde marzo de 2018, pero con la diferencia que este valor desde septiembre pasado volvió a máximos históricos y el pasado día 26 de marzo marcó los últimos máximos. A pesar de ello también debemos decir que la corrección anterior de primeros de marzo tuvo muchísimo volumen corto y que la vuelta comentada última a máximos no tuvo el volumen consistente y por lo tanto mientras no vuelva veremos mayores correcciones probablemente hasta el primer soporte clave de los 116. Los siguientes soportes claves los tiene en los 110 y los 87. La opción de volver a ver máximos pero mantenidos para por hacerlo con volumen largo fuerte. Valoración MQT: Corto Menor.

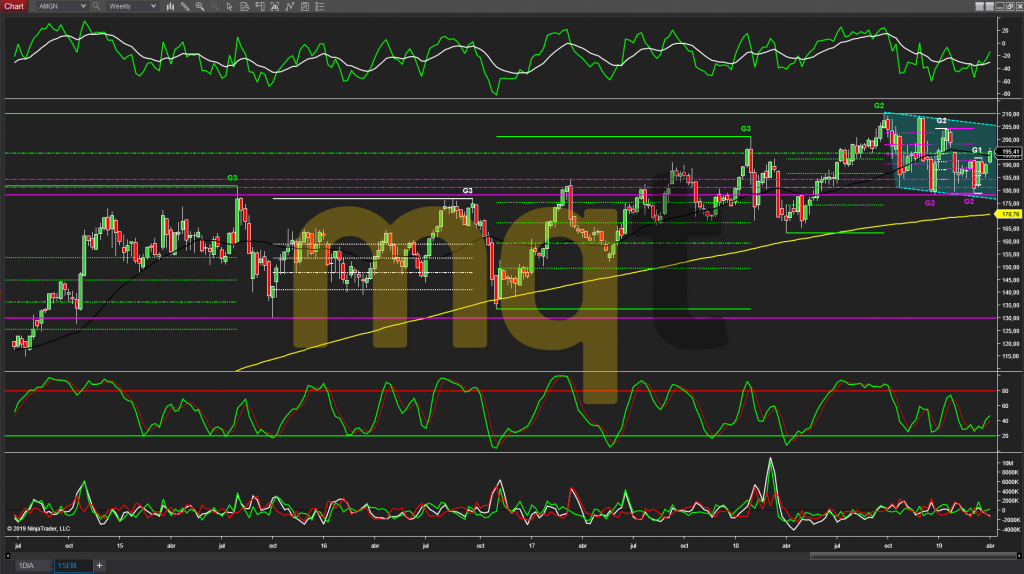

Amgen Inc. (AMGN) Desde que marcó sus máximos históricos en septiembre pasado en la zona de los 210 ha corregido una pequeña parte de los mismos hasta la zona de los 180 y además lo ha hecho canalizando, por lo que este canal será el que marque las zonas de soporte o resistencia para ver si sale de él. Dependiendo de si la salida la hace con mucho volumen o no sabremos la posible continuación a siguientes zonas. Creemos que es de los valores que tiene más posibilidades de vuelta a máximos. Valoración MQT: Largo Menor.

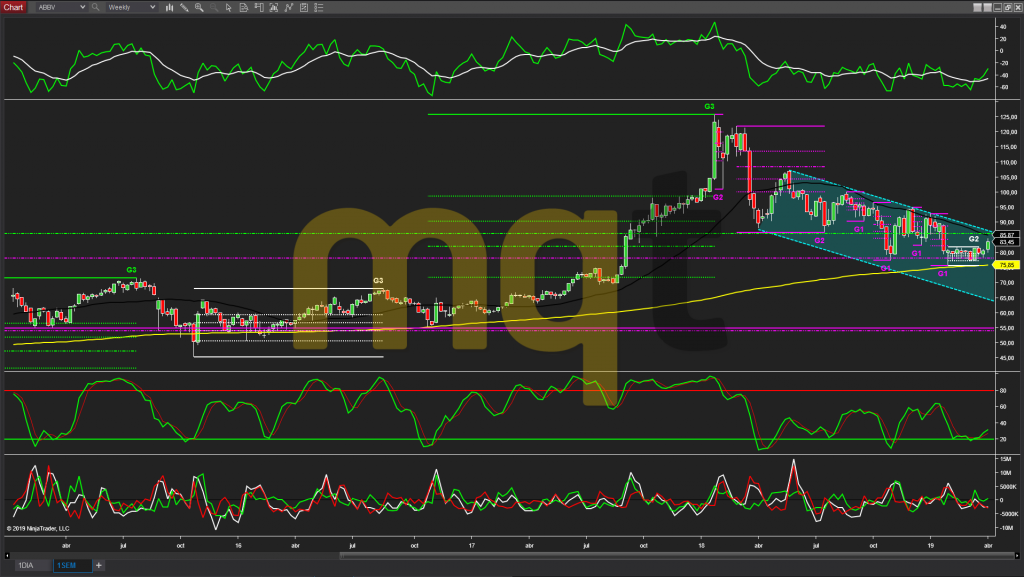

AbbVie Inc. (ABBV) Tras marcar máximos históricos en enero de 2018 no ha dejado de corregir, primero bruscamente desde los 125 a los 90, para luego seguir cayendo hasta el precio mínimo actual de los 80 pero esta vez en un canal menos acelerado. Para salir de este rango tiene como primeras resistencias los 85-90 y luego los 105 antes de a posibilidad de máximos de nuevo. La pérdida de los 80-75 daría tienda suelta a los cortos teniendo posterior soporte en los 55. Valoración MQT: Largo Menor.

Gilead Sciences Inc. (GILD) Tras la subida meteórica hasta los máximos históricos de 2015, han proseguido con sus “habituales” compras de empresas con productos avanzados lo que ha llevado a corregir parte de dichas subidas y tenía como primer soporte claves la zona de los 76 la cual perdió y le llevo al siguiente nivel situado en los 62 donde actualmente se asienta. La recuperación de este valor dadas sus características pasa por nuevas compras y/o aportaciones de productos por la autoridad de EE.UU. y tiene como zonas de resistencia los 70-80 y posteriormente los 100. El primer soporte como hemos dicho está ahora en los 62 y tiene el siguiente en los 47, que no debería perder nunca porque ello desencadenaría un pánico que podría llevar al valor a los 30. Valoración MQT: Largo Menor.

Bristo-Myers Squibb Co. (BMY) El valor marcó máximos en julio del pasado año, quedando muy cerca de sus máximos históricos de 1999. Desde los 77 en máximo ha corregido dos soportes claves primero los 54 y luego los 45 cerca de donde está ahora el valor. Creemos que en el último mínimo hizo suelo y que ahora probablemente este haciendo un doble suelo. Todo ello tras la OPA lanzada sobre Celgene. De todas maneras, de perder este último soporte porque entre volumen fuerte coro de nuevo el siguiente estaría en los 39,50. Las resistencias principales están en los 59,50 y los 65 antes de los máximos. Valoración MQT: Corto Menor.

Celgene Co. (CELG) Marcó sus máximos históricos en octubre de 2017 y no dejó de caer hasta que a primeros de enero de este año recibió la OPA de Bristol-Myers Squibb, todo ello muy cerca del Fibonacci 61,8% (56,32). Desde entonces hemos visto una clara recuperación hasta la zona delos 95 y con un volumen largo notable. La primera resistencia clave la tiene en la zona de los 95-100 y después en los 125. El primer soporte lo tendría en la zona de los 83-82, antes de la vuelta al último suelo en el Fibonacci indicado antes zona de los 56. Valoración MQT: Largo Menor.

Biogen Inc. (BIIB) Hizo los últimos máximos históricos en marzo de 2015 en la zona de los 480 y de ahí inició una primera y rápida corrección que llevo al valor a los 220 en julio de 2016. Desde entonces ha estado dentro de un lateral amplísimo con el máximo en los 380 y los mínimos en los 220 mencionados. El culpable de la vuelta a los mínimos el pasado día 21 de marzo fue la suspensión de ensayos de su tratamiento contra el alzhéimer que llevo al valor a ir de los 320 a los 220. Próximo a este último soporte está el Fibonacci 61,8% de la subida previa en los 211,83. Por lo tanto la zona de soporte clave está en lo 210-220. La zona de techo del lateral define la zona de resistencia a superar. Valoración MQT: Lateral amplio.

5.00

5.00