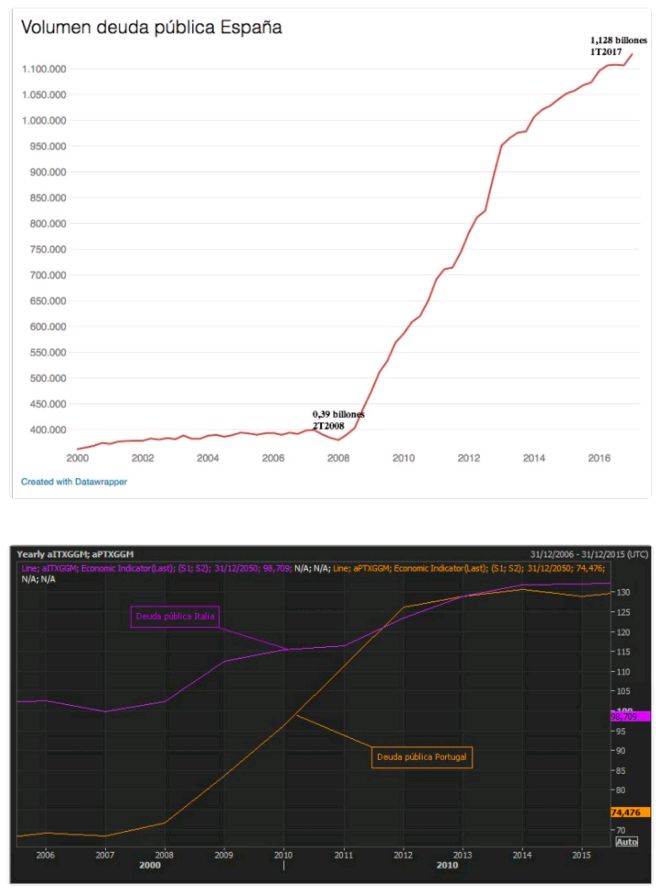

Portugal e Italia tienen una deuda del 130% del PIB, España del 100% ¿Podrá el BCE evitar el colapso de Europa?

por La Carta de la Bolsa •Hace 6 años

•Hace 6 años

Alex H. analista parisino me dice que "normalizar la política monetaria en Europa, sí ¿pero cómo para que la Eurozona no colapse? Una subida de tipos de interés brusca supondría quebrantos importantes de financiación para economías como la portuguesa e italiana, que acumulan una deuda pública equivalente al 130% de su PIB. Lo mismo para España, con una deuda equivalente al 100% de su PIB. Tampoco está a salvo Francia. España ha logrado una cifra de PIB de niveles precrisis, pero ha triplicado su deuda desde entonces. Subir los tipos, malo. Bajarlos o mantenerlos tan bajos, peor, porque invita a los países a seguir endeudándose más. Difícil papeleta. Conundrum, que dijo Greenspan. Situaciones tan alarmantes como estas ponen en guardia a los gestores al tiempo que se disparan más alarmas sobre la encrucijada en la que se encuentran los bancos centrales. Crucemos, en cualquier caso, los dedos. USA está salieno del atolladero sin quebrantos ni noticias alarmantes..."

Según Anthony Doyle, director de inversiones del equipo de renta fija de M&G Investments, parece claro que el BCE está adoptando una postura prudente de cara a cualquier posible anuncio sobre la reducción de su política monetaria ultraexpansiva por miedo a generar una volatilidad innecesaria en los mercados financieros. “La mejora del panorama económico de la eurozona sugiere que la intensidad del estímulo monetario se reducirá de forma gradual. En su reunión de septiembre, es probable que el BCE se plantee cómo y cuándo empezar a retirar su programa de compra de activos. En este contexto, los activos de riesgo probablemente seguirán viéndose respaldados, siempre y cuando la economía siga expandiéndose y la inflación se mantenga en un nivel cercano al objetivo del BCE”, afirma.

Para Maryse Pogodzinski, economista en Groupama AM, el objetivo del BCE es evitar una transición demasiado brusca entre su política actual muy acomodaticia y su orientación hacia una normalización. "Si los datos confirman sus previsiones y a priori es el caso (un sólido crecimiento y una recuperación muy gradual de la inflación), el BCE mantendrá su política de pequeños pasos en otoño, si hemos entendido bien la idea de Draghi. El 7 de septiembre debería anunciar que está considerando diferentes opciones para reducir sus compras de activos a partir de enero, pero sin facilitar aún información precisa sobre cantidades y calendario, mientras que el 26 de octubre debería anunciar una reducción en la cantidad de compras, que sería efectiva en enero de 2018, y mantener este nuevo ritmo de compras durante al menos tres meses antes de anunciar nuevos ajustes", augura.

Desde Lombard Odier Investment Managers consideran que Draghi está dirigiendo el BCE bajo un marco de persistencia, paciencia y prudencia. Tras su último mensaje, en la gestora siguen creyendo que, a la luz de la amplia recuperación cíclica en la zona euro, la disminución de los riesgos de deflación acabará por justificar una reducción de la cantidad de estímulos monetarios desde el actual nivel extraordinario, en forma de una reducción del ritmo de compra de activos en lugar de aumentos inmediatos de los tipos de interés. "Sin embargo, la continua debilidad de la inflación y el temor a un error de política en un entorno afectado por el populismo, sugieren que los estímulos siguen siendo necesarios y que no hay prisa por una reducción marginal y gradual de la cantidad de estímulos a corto plazo, un punto de vista que creemos que ha confirmado Draghi con sus declaraciones", indican desde la entidad.

Un ejercicio interesante es comparar el actual mensaje lanzado por el presidente del BCE con el que pronunció recientemente en Portugal, con el objetivo de detectar cambios en el tono. Al hacerlo, Philippe Waechter, economista jefe de Natixis Asset Management, filial de Natixis Global AM, no percibe en la declaración del BCE un cambio en el tono o en la forma en que la política monetaria cambiará en el futuro. "Aquellos que pensaban que había un nuevo mensaje en el seminario celebrado por el BCE en Sintra estaban equivocados. El BCE no tiene que apresurarse en variar su política monetaria, ya que su impacto es asimétrico. Hacer modificaciones demasiado rápido supondría un riesgo negativo para la recuperación económica de la eurozona y esto no es lo que desea el BCE. El banco central puede esperar una tasa de inflación más alta antes de cambiar de opinión", concluye Waechter.

Patrick O’Donnell, gestor senior de inversiones en Aberdeen, interpreta el mensaje del jueves como“un intento bien coreografiado de Draghi de asegurar que los mercados financieros no se adelantan después de sus últimos comentarios más ‘hawkish’. Se esforzó para destacar que las condiciones financieras todavía son positivas para una inflación más elevada. Esta es su forma de apoyar el aumento en el rendimiento de los bonos y la apreciación del euro que se ha producido tras su discurso en Sintra. Aunque realmente se ha quedado corto al hacer algo material. Probablemente no escuchemos nada significativo del BCE hasta septiembre, lo que es bastante tiempo para que los inversores digieran la advertencia de Draghi cargada de un tono duro’. Draghi esperará que su intervención de hoy sea suficiente para tener un verano tranquilo”, vaticina el experto.

5.00

5.00