Un vistazo al 2015

por ASPAIN 11 Family Offices •Hace 8 años

•Hace 8 años

El 2015 ha sido un año con muchas turbulencias para los mercados financieros, que se han visto condicionados por una serie de factores que analizaremos a lo largo del presente informe y que nos ayudaran a tratar de comprender las consecuencias que tendrán en este año que iniciamos.

Veremos también el papel tan decisivo que han tomando los Bancos Centrales Mundiales, que ante el objetivo de poner fin a unos bajos niveles de inflación de sus economías, han visto la necesidad de tomar importantes medidas en cuanto a Políticas Monetarias se refiere.

En Europa sin embargo, aunque hasta abril estas medidas se reflejaban de manera positiva en las Bolsas, los problemas con Grecia nos recordaron que la recuperación de Europa aún es frágil; y por otra parte, la explosión de la burbuja bursátil en China ponía en el punto de mira a los mercados emergentes

A nivel corporativo, ha sido un año marcado por la importante actividad en lo que a salidas a bolsa y fusiones se refiere. Este año también se recordará por ser el primero desde hace varios ejercicios en el que las empresas estadounidenses verán reducir su beneficio neto, debido principalmente a la debilidad de la economía mundial, al empeoramiento del mercado de materias primas y la subida de tipos de interés que revalorizaba el dólar en más de un 11% frente al euro.

Ha sido la primera vez desde los años 90 que veíamos divergencias entre las Políticas Monetarias de los Bancos Centrales Mundiales. A principios de año, el mundo comienza a dividirse entre regiones con políticas monetarias expansivas (Banco Central Europeo, Banco de Japón, Banco Popular de China, etc.…), regiones que comienzan a subir tipos (Reserva Federal) y otras que no tardarán en hacerlo (Banco de Inglaterra).

En Enero 2015, el Presidente del Banco Central Europeo Mario Draghi, anuncia una política monetaria expansiva, con el fin de controlar la economía (en especial la inflación), así como un programa a partir de Marzo de compra de bonos a razón de 60.000 millones de euros mensuales (10.000 millones de euros más de lo previsto), en un principio con fecha de caducidad (septiembre de 2016). Además para incentivar la concesión de préstamos, decide reducir el tipo de interés de los TLTRO, (rondas de financiación a L/P para bancos), y rebaja hasta -0,20% la facilidad de depósito, con el propósito de penalizar a los bancos que depositen sus excedentes de tesorería en el BCE, lo que debería incentivarles a conceder más crédito.

Estas medidas junto con las buenas perspectivas macroeconómicas provocaron fuertes subidas en las bolsas, aunque nueve meses después miembros de la Zona Euro junto con Draghi afirmaban que sería necesario adoptar más medidas para combatir la inflación. Sin embargo, el 3 diciembre acaban por decepcionar al mercado anunciando medidas menos contundentes de lo esperado (se barajaba que la cuantía mensual del programa de compra de bonos pasase de 60.000 a 70.000-75.000 millones de euros y se prolongará hasta Marzo de 2017 el programa de compra de activos).

Por otro lado, la Reserva Federal, normalizando su política monetaria tras ocho años con los tipos de interés en mínimos históricos (0% -0,25%), decide finalmente el 16 de diciembre, después de meses de aplazamientos, subir los tipos en 25 puntos básicos. Lo más positivo fue la unanimidad dentro del seno de la Fed a la hora de subir tipos, lo que indica que confían en que la economía americana está preparada para ello: tasa de paro en el 5% y PIB +2% en el 3T. También tranquilizó saber que el ritmo de subida será gradual, lo que instaura un plan de acción a largo plazo en donde se barajan entre dos y tres subidas a lo largo del 2016.

Un factor que ha incentivado fuertes caídas de bolsas e incertidumbres a nivel general ha sido las indecisiones y turbulencias políticas. En España, las elecciones autonómicas (24M) y las generales (20D) han confirmado el auge de nuevos partidos, que han puesto fin a una era de bipartidismo. La fragmentación política hace muy difícil la formación de gobierno y esto ha tenido graves consecuencias en bolsa para los sectores más sensibles: bancos, eléctricas e inmobiliarias. En las elecciones de Cataluña (27S), el 48% votó a partidos favorables a la independencia. JuntspelSí y la CUP llegaron a un acuerdo este enero in extremis, evitando así la convocatoria de nuevas elecciones. Además en este mes, una encuesta del CIS situaba a Podemos primera fuerza política en intención de voto.

Permanecemos a la espera de poder saber si el nuevo gobierno continuará con la senda reformista del anterior.

Pero esta vuelta a las incertidumbres las veíamos también en más países de la Zona Euro, como Grecia, donde la izquierda radical de Syriza se vio obligada a negociar un tercer rescate para el país. En Escocia, con una participación del 84,6%, el NO a la independencia de Reino Unido se impuso con un 55,3% de los votos, y además Reino Unido celebrará un referéndum en los próximos meses para que sus ciudadanos decidan si quieren seguir formando parte de la Unión Europea.

En cuanto a los estadounidenses, a finales de año se celebraran las elecciones generales, aunque antes deberemos conocer los candidatos de los Partidos Demócrata y Republicano.

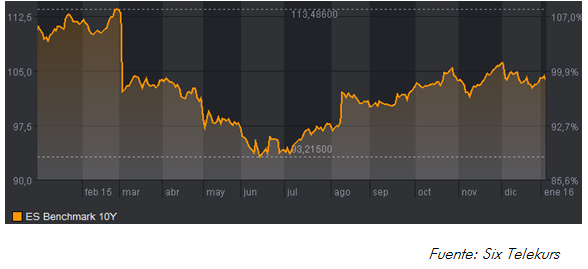

Sin embargo no todo han sido malas noticias para los españoles durante el 2015, ya que hemos sido uno de los más beneficiados del QE, lanzado por el BCE en Marzo donde el bono español a 10 años reducía su coste drásticamente. El posible efecto de contagio de la crisis griega en Abril y la incertidumbre política durante las elecciones del 20D afectó a su bono, aumentando su rentabilidad hasta 1.80% a finales de año, como podemos ver en el siguiente gráfico.

La política del BCE ha provocado que todas las agencias de rating hayan subido durante el año la nota crediticia de España y ha ayudado al estrechamiento de la rentabilidad de la deuda acercándose así a cumplir los objetivos de déficit. La incertidumbre política, sin embargo, a situado a la prima de riesgo española por encima de la italiana.

En cuanto al mercado inmobiliario, el Índice del precio de la vivienda ha tenido una subida interanual en el tercer trimestre de 2015 del 4,3% en la vivienda nueva y del 4,5% la de segunda mano. Suben los precios en las zonas consolidadas y continúan las pérdidas en zonas periféricas; se ha registrado como la mayor subida de precios desde 2007.

En Aspain 11 creemos que los fondos de gestión alternativa deben recobrar importancia en las nuevas técnicas de asignación de activos como consecuencia del incremento de correlación entre los diferentes mercados debido al fenómeno de la globalización, lo que conlleva a un alto grado de dependencia común entre las principales economías. Cualquier fluctuación en las principales economías desarrolladas contagiarían de inmediato a los países emergentes más dependientes de las mismas. Esta situación la vimos en verano cuando unos datos económicos más flojos de lo esperado en China sembraron el pánico en todas las bolsas del mundo e impactaron en los precios de las materias primas, lo que terminó por rematar a los países productores.

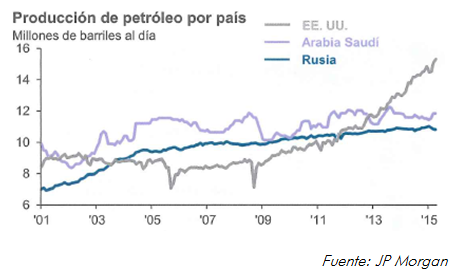

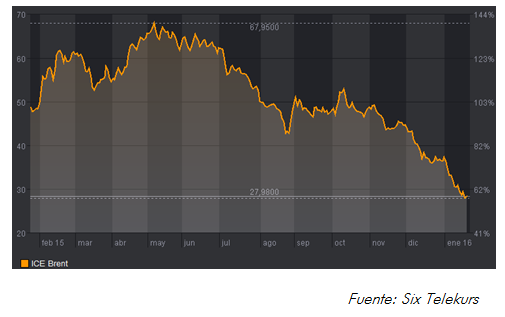

Ha sido un año realmente adverso para las materias primas (con caídas superiores al 15%), especialmente en el crudo.

Agravaban las caídas la subida de tipos en Estados Unidos (al ser el dólar la moneda de referencia de las materias primas), y cómo no, el frenazo de la economía china.

El Índice ICE Brent refleja las fuertes caídas durante el pasado año:

Ha sido un año lleno de sorpresas, aunque no todas buenas, incluso para compañías líderes en su sector como Volkswagen, que registraba pérdidas por primera vez en 15 años tras el escándalo sobre la manipulación de las emisiones de sus motores diesel. El fabricante de coches alemán ha comunicaba una pérdida operativa de 3.480 millones de euros en el tercer trimestre que es aún más dolorosa si se compara con el saldo del mismo periodo del año anterior cuando su beneficio rondaba los 3.230 millones de euros.

Pero sin duda, Abengoa ha sido el actor principal de este 2015 en los mercados españoles. Cerraba el año en 0.195 euros por acción, lo que hacía perder a sus inversores alrededor de un 77%. Su calificación crediticia bajaba entonces hasta “SD” (Selective Default). También malos datos para las compañías energéticas como Chesapeake (-77%) y EON (-37%), que se han visto perjudicadas por las fuertes caídas en el precio del crudo y del gas.

Por otro lado, encabezando la lista de las mejores compañías del 2015, en España, se encuentra Gamesa, originariamente Grupo Auxiliar Metalúrgico S.A. Es una multinacional española de nuevas tecnologías aplicándolas en actividades emergentes, que batiendo las estimaciones de pedidos y ventas del año, junto con incremento de presencia internacional y apuesta por las energías limpias, aumenta en 2015 un +107%. En segundo lugar, tenemos a Aena, que decidía privatizar al 49% la compañía en Febrero con su salida a Bolsa. El gestor de los aeropuertos españoles se disparó un 20,69% en su primer día de cotización y cerraba el año en un +81%. Las transformaciones hacia la energía verde han hecho a Acciona situarse en tercer lugar, con una subida del +41%.

A nivel mundial lidera la lista Netflix, que en su decisión de expansión a mercados europeos y asiáticos, además de ajustarse a las preferencias de los consumidores y buena política de precios hacen que su valor haya incrementado un +134%. En segundo y tercer lugar, Amazon y Airbus, (+117% y +49% respectivamente).

En cuanto a los países emergentes, la gran mayoría exportadores de materias primas y dependientes del gigante asiático, frenan su crecimiento. Brasil afronta una dura recesión económica, a pesar de ser el mayor productor mundial de alimentos y primer exportador de carne, café y caña de azúcar, pero con un tipo de interés en el 14,25%, una inflación de 9,5% y un rating de bono basura.

Como hemos comentado anteriormente, son muchos los países afectados por las fuertes caídas del precio del crudo y gas. Para Rusia, uno de los mayores exportadores, le supone el 50% de los ingresos del Estado, por lo que han tenido que recortar gastos en sanidad, educación, defensa y servicios comunales.

India, economía que viene mostrando un fuerte y rápido crecimiento, donde su PIB interanual del tercer trimestre de 2015 fue de 7,4%, es el país emergente que menos está acusando la caída de las materias primas.

Con una población superior a los 1.250 millones de habitantes y un alto potencial de desarrollo, es ahora foco de grandes inversiones México, la segunda economía de América Latina, también está en el punto de mira con fuertes previsiones de crecimiento para 2016, en torno al 2,8%.

En el 2015, China persigue adaptarse a un modelo de consumo interno, basado en la demanda interna, la cualificación de la mano de obra y la inversión en I+D.

En Agosto, el Banco Popular de China decidió devaluar el yuan con respecto al dólar un 1,86%, justo en el momento que vencían todos los fututos internacionales provocando esto fuertes caídas de bolsa. Acto que se repetía en Diciembre.

Las altas turbulencias sufridas en las bolsas asiáticas, nos demuestra que su economía se está ralentizando y su PIB se estima en un 6,9% para 2015. Por otra parte el FMI publicó ayer, 19 de Enero una estimación de crecimiento global de +3,4% para 2016

Respecto al yuan chino, el euro acumuló una depreciación en 2015 por encima de 6%. Hubiera sido superior si el Banco Popular Chino no hubiese llevado a cabo la depreciación del yuan a partir del pasado 10 de agosto, como medida de estímulo ante el frenazo de su economía.

5.00

5.00