Los Bancos Centrales, y sus políticas monetarias

por ASPAIN 11 Family Offices •Hace 7 años

•Hace 7 años

Después de que las economías de EE.UU y Reino Unido superasen las expectativas y mostraran un mayor crecimiento de su economía en el tercer trimestre del año, los inversores vuelven su atención a las acciones de política monetaria, sin dejar atrás la incertidumbre en torno a las elecciones en Estados Unidos el próximo día 8 de noviembre, que continúan penalizando la evolución de los precios de los activos considerados de mayor riesgo.

Esta semana está siendo decisiva para tres de los mayores Bancos Centrales (Reserva Federal de EEUU, Banco de Inglaterra y Banco de Japón), donde, aunque la mayoría de ellos han mostrado gran predisposición a implementar medidas de política monetaria, parece ser que ninguno de estos termina por modificar su política ya vigente (al menos hasta Diciembre, como es el caso de la FED). El martes ya conocíamos la decisión del BoJ de no modificar su política monetaria, al igual que la Reserva Federal de EEUU, y esta misma tarde tendremos las declaraciones del Banco Central de Inglaterra.

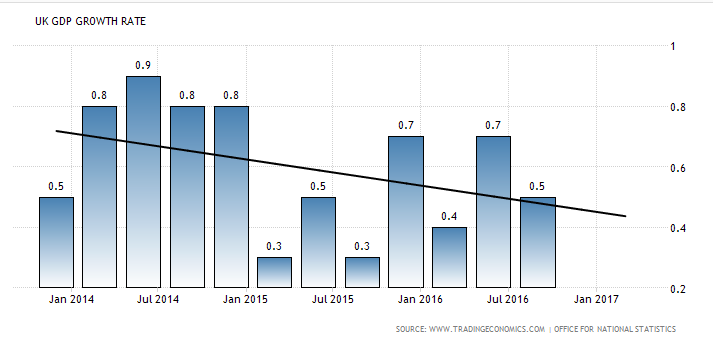

En primer lugar, el comportamiento durante el tercer trimestre del año de la economía británica, ha estado en punto de mira de todos los analistas, ya que ha reflejado el impacto del Brexit en su economía así como las perspectivas de crecimiento, comercio e inversión. En este sentido, los datos de crecimiento publicados señalan que Reino Unido resistió con un crecimiento de 0,5% frente al periodo anterior, cifra en línea con la tendencia de expansión vista desde 2015 y superior a la estimación de 0,3%.

Todo esto, como podemos apreciar en el siguiente gráfico, en momentos donde la inflación se encuentra en máximos ante la fuerte depreciación de la libra.

Conforme a las señales anteriores y teniendo en cuenta la demora del Gobierno a implementar una “estrategia coherente” para salir de la Unión Europea, el Banco Central de Inglaterra parece estar dispuesto a poner en marcha algunas políticas adicionales que resulten un seguro para el bienestar del país, incluyendo en este sentido, un recorte en los tipos de interés y, posiblemente, nuevas operaciones en su balance anual.

A pesar de esto, en la reunión de hoy del Comité de Política Monetaria del Banco de Inglaterra (BoE), no se esperan sorpresas. En este sentido, el BoE dejará sus tipos de interés en el 0.25% actual (niveles mínimos históricos) y no ampliará el importe de su programa de compra de activos en los mercados secundarios. No obstante, habrá que estar muy atentos al comunicado que emita el Comité, por si en él se hace referencia a las expectativas de los miembros del mismo, en relación al crecimiento económico y de la inflación en el Reino Unido tras el Brexit.

Así mismo, no podemos ignorar las previsiones que apuntan a un aumento en la inflación del Reino Unido en torno al 4% en el próximo año, y la tendencia bajista que persiste en torno al crecimiento del país en términos de PIB, como podemos observar en el siguiente gráfico:

Por otro lado, el Banco de Japón inició a principios de semana su reunión mensual sobre política monetaria, en la que, como era de esperar la institución ha vuelto a posponer su objetivo de alcanzar una inflación del 2 % ante la débil evolución de los precios en el país asiático. En este sentido, retrasa hasta después del ejercicio fiscal del 2018 su meta inflacionista. Recordemos que el BoJ, ya tuvo que retrasar el pasado mes de abril su previsión de la inflación hasta el 2017 debido a los bajos precios de la energía.

En cambio, mantiene las previsiones sobre el crecimiento del Producto Interior Bruto y se piensa que subirá un 1% este año y un 1,5% el próximo año.

En lo referente al programa de compra de bonos del Gobierno, seguirá vigente con el objetivo de mantener el rendimiento de los bonos soberanos en torno al 0%.

A pesar de esto, después de su sorprendente decisión de aventurarse en la política no convencional, incluso con tasas de política negativas, el Banco Central japonés se ha comprometido a continuar haciendo esfuerzos para apoyar el crecimiento y aumentar las expectativas inflacionarias.

La tendencia de los precios del país nipón muestra que el objetivo inflacionista continúa lejos de alcanzarse, aunque varios de los miembros de la junta de política monetaria de la institución apuestan por dar más tiempo a las medidas aplicadas antes de cambiar la meta.

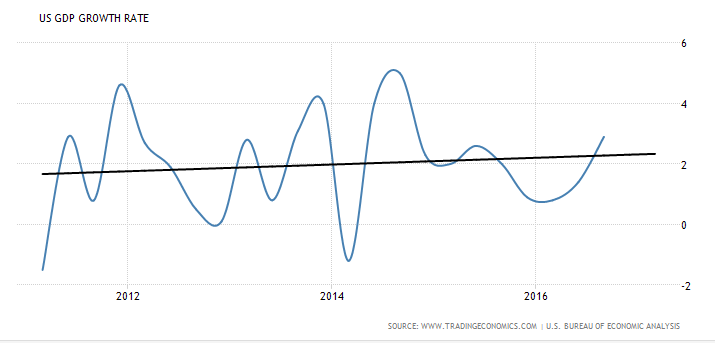

Por último, en lo que se refiere a EEUU, sus datos del PIB registrando la mayor expansión de los dos últimos años aumenta la presión sobre la Reserva Federal para que siga adelante con la normalización de la política monetaria a finales de este año.

Según un informe de la Oficina de Análisis Económico, el crecimiento del PIB subió hasta una tasa anual del 2,9% en términos estacionalmente ajustados entre julio y septiembre, frente a la expansión del 1,4% registrada durante el segundo trimestre de 2016.

Como podemos apreciar en el siguiente gráfico, ésta ha sido su mayor expansión desde el tercer trimestre de 2014, causado principalmente por un repunte del 10% en las exportaciones del país, y una recuperación en los inventarios, mientras se desacelera el consumo personal.

También podemos observar la tendencia alcista que recoge el gráfico en cuanto a las previsiones de crecimiento del país en términos de PIB.

Los buenos datos macroeconómicos publicados sobre la economía del país, convencen cada vez más a la FED y a nosotros, los analistas, de la posibilidad de implementar ajustes a finales de año. En este sentido, varios responsables de la política monetaria han indicado que los tipos de interés podrían subir en diciembre si la economía sigue en su senda expansiva.

Sin embargo, el FOMC anunció ayer sus conclusiones políticas tan sólo unos días antes de elecciones presidenciales de la nación, donde, como era de esperar se han abstenido de hacer ningún movimiento, y mantienen los tipos inalterados en un rango entre el 0,25% y el 0,5%.

Los acontecimientos de esta semana reflejarán una vez más, hasta qué punto la implementación de unas buenas medidas en cuanto a política monetaria se refiere están siendo socavadas por la incertidumbre política e institucional.

La aplicación de estas medidas implicaría alejarse de la dependencia prolongada y excesiva de los bancos centrales y en favor de una respuesta más amplia que incluye reformas estructurales a favor del crecimiento, una gestión de la demanda más equilibrada, el fin del apalancamiento por endeudamiento excesivo, y el fortalecimiento de la arquitectura económica en Europa.

5.00

5.00