Twitter podría esconder una fortuna para los inversores

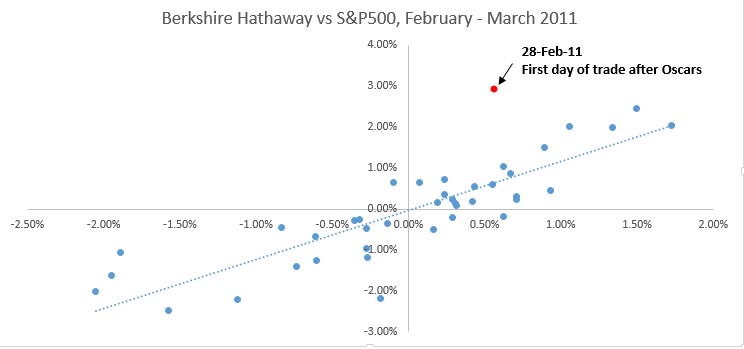

por Noos Investments •Hace 7 añosEl lunes posterior a que Anne Hathawat ganase el Oscar por “Los Miserables” en 2011, las acciones de Berkshire Hathaway Inc. Subieron un 2.94%, mientras el S&P500 solo subió un 0.56%. El viernes anterior, las acciones habían subido un 2.02%, el doble que el mercado. Y el martes 1 de marzo, cayeron un -2.48% mientras el mercado bajaba solamente un -1.57%. El valor de beta para Berkshire es de 0.8, lo que significa que en promedio es menos volátil que el mercado. El grafico siguiente muestra como el 28 de Febrero fue una clara anomalía en el comportamiento de la acción comparado con el resto de días de Febrero y Marzo de dicho año.

Algunas fuentes barajaron la posibilidad de que detrás de esta anomalía estuviesen fondos que operan con algoritmos de inversión. Un articulo del Huffington Post article señalaba que, durante los últimos años, cada vez que Anne Hathaway había estado en las noticias, el precio de las Berkshire Hathaway se movió más que el mercado. La causa radicaría en que los algoritmos, erróneamente, interpretaban las noticias sobre la oscarizada actriz como algo positivo relacionado con la acción, y se disparaban las ordines de compra. Sin embargo, otras fuentes provenientes del mundo bursátil lo achacaron a una mera coincidencia.

Dos años más tarde, en una publicación, la Universidad de California afirmaba haber creado un algoritmo capaz de predecir el comportamiento del mercado basado en medir el sentimiento de los usuarios de Twitter. De acuerdo a su estudio, el algoritmo obtuvo un retorno superior en un 2% al del mercado durante 4 meses. Si bien 4 meses no sean quizás un horizonte temporal suficiente para validar el método, el estudio señalaba el tremendo potencial que presentaba el campo del análisis de datos en las redes sociales. Si el precio de las acciones recoge las expectativas de los inversores sobre futuras ganancias, y las redes sociales son un reflejo de la sociedad, tal vez sea realmente posible extraer información de ellas capaz de anticipar el movimiento del mercado.

Sorprendentemente, pese a que cada día vemos más aplicaciones del análisis de redes sociales, apenas es posible encontrar información sobre su uso en inversiones. Posiblemente, la causa sea que si una herramienta semejante existe, sus dueños no deseen compartirla.

Muchas empresas como Sentisis se dedican al análisis de redes sociales. Realizan estudios sobre los comentarios recibidos por un político tras un debate electoral, miden los comentarios de la afición durante un partido de futbol o analizan el resultado de una campaña de publicidad. Su motor de búsqueda y análisis no se ve perjudicado con un uso reiterado, si no que por el contrario, puede ser mejorado progresivamente.

Sin embargo, un algoritmo que sea capaz de anticipar el comportamiento de una acción solo tiene valor si es utilizado por un reducido número de personas. En cuanto corre la voz, la oportunidad se pierde.

No cabe duda de que muchos fondos de inversión y empresas tecnológicas están desarrollando algoritmos de este tipo hoy en día, pero poco sabemos a sobre en qué medida y con qué resultados. Como comenta un analista de un hedge fund en Nueva York, “una vez que los demás se enteren de lo que hace tu algoritmo, van a ir a por ti y te quedaras sin él”.

No es de extrañar por tanto que exista tanto secretismo alrededor de este asunto, pues es muy posible que escondida en la maraña de hashtags, likes y trending topics que generan los más de 500 millones de tweets diarios, se encuentre una verdadera fortuna.

0.00

0.00